複業・副業や個人事業主、はたまたフリーランスとして事業を始めた人であれば、開業届という言葉を一度は耳にしたことがあるかと思います。

しかし、中には「書き方や出し方がわからないから提出していない」「提出することによって得られるメリットがわからない」という方が多くいるのも事実です。

そこで、今回の記事では「開業届とは何か」「開業届を出したときのメリット」「出す時の注意点」「書き方」などを中心にご紹介します。

そもそも開業届とは?

一度は耳にしたことがある人も多い開業届ですが、具体的にどういったものなのでしょうか。

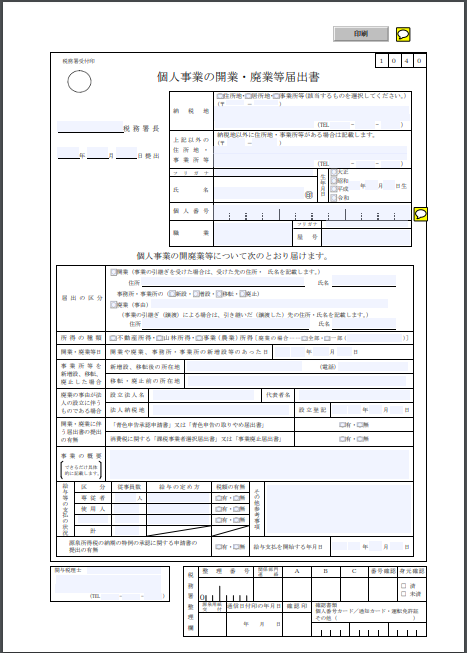

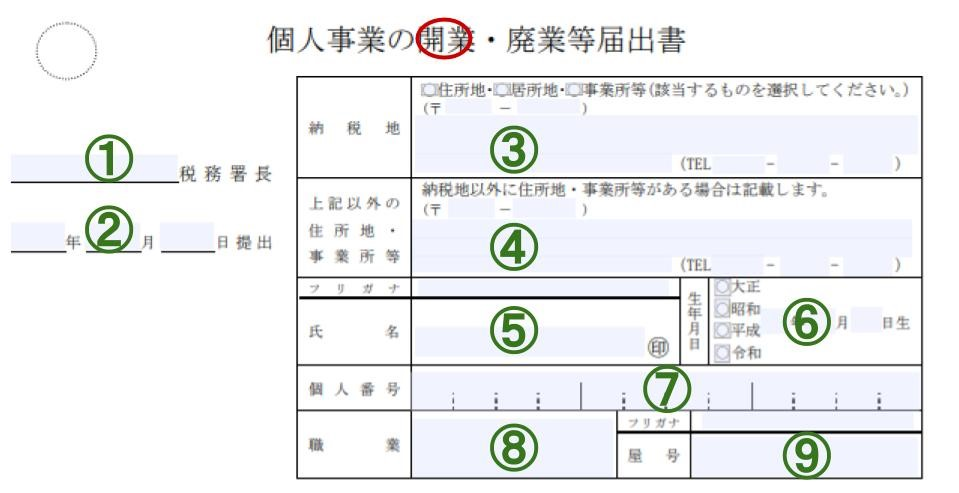

実際の書類を添付していますので、あわせてご覧ください。

開業届とは?何のために提出するのか

開業届は正式名称で「個人事業の開廃業届出書」と呼び、個人事業を開始したことを税務署に宣言するために行います。

では、なぜ個人事業の開始をわざわざ税務署に宣言する必要があるのでしょうか。

個人事業の利益に対して生じる所得税は、税務署に納める必要があります。税務署としては、その所得税を納めるであろう個人事業者を把握するために、開業届の提出を定めているというわけです。

ただ、開業届は提出する側にもメリットがたくさんあります。

メリットについては後ほど詳しく紹介するので、まずは「個人事業の開廃業届出書」をさらに詳しく、また、開業届と一緒に提出するとされている「個人事業税の事業開始等申告書」について説明していきます。

税務署に提出する「個人事業の開廃業届出書」

この「個人事業の開廃業届出書」がいわゆる「開業届」になります。

所得税法229条では、新たに事業所得、不動産所得又は山林所得が生じる事業を開始した人を対象者として、開業日から1ヶ月以内に納税地を所轄する税務署長に提出しなくてはならないと記載されています。

この開業日がいつなのか疑問に思われる方も多いと思いますが、事業に着手し始めた日を開業日とすると良いでしょう。正確に日付が分からない人は大体でも問題ありません。

客商売の場合は、「何周年キャンペーン!」などと打ち出すこともできるため、そこも踏まえて開業日を記入できると良いかもしれません。

この届出書は、国税庁のHPや最寄りの税務署でいつでも手に入れることができます。(画像をクリックしても印刷画面を開けます)

税務署での開業手続きも無料で行うことができるため、手続きに不安がある人は税務署に行って説明を受けながら行うことをおすすめします。

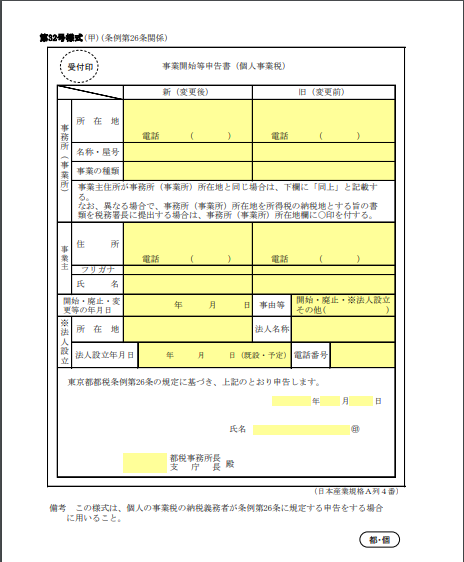

都道府県事務所に提出する「個人事業税の事業開始等申告書」

税務署に提出する開業届とは別に、都道府県税事務所に提出する「個人事業税の事業開始等申告書」というものもあります。(画像をクリックしても印刷画面を開けます)

これは各都道府県庁のHPからダウンロードでき、地域にもよりますが、東京都では開業してから15日以内に提出する必要があります。

ただ、実際には個人事業税がかかる業種は限られている上に、「個人事業の開廃業届出書」を税務署に提出すると都道府県に自動的に個人事業税の申告の通知もいく点から、わざわざ提出する必要がない場合も多いです。自分の地域は提出すべきなのか調べてみると良いでしょう。

もちろん、事業を行うけじめや念のため提出する人も一定数います。

また、地域によっては各都道県事務所にこの書類を提出したあとに、区市役所にも提出しなければならないこともあるので、気になる人は自分の住んでいる都道府県のHPを見てみましょう。

特にこんな人は開業届を提出しておくべき!?

では、実際に開業届を提出すべき人にはどのような人がいるのでしょうか。

今回は3つご紹介します。

個人事業主

個人事業主の人は開業届を提出する必要があります。

そもそも個人事業主とは、法人を設立せずに個人で事業(同種の行為を反復、継続的に行うこと)を営んでいる人のことを指します。

法人とは異なり、開業に費用はかからないが、資金調達の難易度が高いというような特徴があります。

自営業とよく間違えて用いられますが、自営業は法人と個人どちらでも当てはまるため個人事業主とは異なります。

個人事業主は会社員と比べると、次のようなメリットがあります。

- 場所や時間にとらわれず自由な働き方ができる

- 節税効果が期待できる

- 自分の成果次第で会社員よりも稼げる

これに対して、次のようなデメリットもあります。

- 確定申告や毎日の会計作業など手間な作業が生じる

- 社会的な信用度が低い

個人事業主のメリット・デメリットについて詳しく知りたい方は以下の記事をご参考ください。

>>個人事業主のメリット・デメリットについて詳しくはこちら<<

この個人事業主という言葉はパラレルキャリア、パラレルワークという言葉が広まりつつある中で、より耳にすることが増えてきています。

複業・副業をしている、またはしようと考えている人

働き方改革が推進されている今、複業・副業という言葉が注目を集めています。

会社員が複業・副業で個人事業主になる場合も開業届の提出が必要になります。

しかし、複業・副業での所得が20万円以上となると税金が課せられるため、20万円以上になってから開業する人も少なくありません。

この場合、20万円未満の複業・副業での所得を雑所得として申告し、20万円を超えてから事業所得として申告します。

ただし、開業と同時に開業届を提出することは法律で定められているので、開業した際はすぐに提出したほうが望ましいでしょう。

フリーランス

フリーランスは個人のスキルを生かせる仕事を請け負い、その仕事ごとに契約をして働いている人のことを指します。個人事業主は税務上の所得区分のことを言い、フリーランスは契約や働き方のことを意味しているため、両者は被る部分もあります。そのため、個人事業主と同様で開業届の提出が必要になります。

開業届を提出することで「小規模企業共済」に加入できたりと、福利厚生のないフリーランスが得られるメリットは大きいです。

開業届を提出することのメリット

開業届は提出しなくても罰則はありません。では、なぜ出さなくても罰則のない開業届を出す人が大勢いるのでしょうか。なぜなら、それなりのメリットがあるからです。

今回は代表的な8つのメリットをご紹介します。

青色申告ができるようになる

これが開業届を出したときの一番のメリットと言っても過言ではないでしょう。

青色申告をすると、65万円の青色申告特別控除が受けられたり、専従者給与として家族への給与を必要経費にできたりと、節税になるメリットがたくさんあります。

特に、給与所得控除を受けられる場合、青色申告特別控除と併用可能なため、より大きな節税効果が期待できます。

ただし、青色申告をするためには、事前に青色申告承認申請書と開業届を提出しておく必要があります。

また、青色申告承認申請書は開業してから2ヶ月以内に提出しないと、その年は青色申告事業者として承認されないため青色申告ができません。

>>青色申告についてより詳しく知りたい方はこちらをご覧ください<<

事業者として認められやすい

開業届を提出すると事業者として認められやすいというメリットがあります。

事業者とは、「同種の行為を反復・継続・独立して行う者」を指します。

開業届を提出することで、この「事業者」として証明をするための一つの手段となります。

特に複業・副業をしている人は、事業者として認められることで、所得を事業所得として申告し、認められる可能性が高くなります。

青色申告をするためには所得が事業所得か不動産所得でなければならないため、所得が事業所得で認められれば、青色申告をする上で大きなアドバンテージとなります。

屋号で銀行口座を開設することができる

開業届を提出すると屋号を定めることができ、それを用いて銀行口座を開設することができます。

これによって私用と仕事用で分けて用いることができます。

そもそも屋号とは、「◯◯商店」というような法人の会社名にあたるもので、社会的信用度を高めるといったメリットも見込めます。

特に個人事業主は社会的信用度の低さに悩むことも多いため、大きなメリットと言えるでしょう。

クレジットカードの発行、ローンが組みやすくなる

クレジットカードの発行やローンを組むためには、社会的信用度が高いどうかが重要な判断基準になります。

上記のように開業届を提出し、屋号を作成することで社会的信用度が高くなり、付随してクレジットカードを発行しやすくなったり、ローンを組みやすくなります。

小規模企業共済に加入することができる

小規模企業共済制度は、国の機関である中小機構が運営し、小規模企業の経営者や役員、個人事業主などのための積み立てによる退職金制度です。

もう少し簡単に言えば、事業の廃業や退職時に「今まで積み上げてきたお金」と「積み立てた年数」を総合的に判断して退職金が支払われる制度です。

積み立てるお金は全額所得控除になるため、節税にもなります。

ただ、20年以上積み立てていない場合、元本割れとなるリスクもあるため、自分の今の年齢と仕事をいつまで続けるかをよく考えてから加入しましょう。

確定申告の書類が一式税務署から送られてくる

確定申告の書類は国税庁のHPからいつでもダウンロードできますが、ついつい後回しにしがちです。

そのため「確定申告を早くやらねば」と思わせてくれる税務署からの通達はメリットの一つとなりえるでしょう。ダウンロードをしてわざわざ印刷する手間が省けるのもありがたいですね。

税理士に無料で記帳指導をしてもらえる

青色申告の恩恵を受けるためには、定められた形式で正しく帳簿付けしなくてはなりません。

しかし、慣れない帳簿付け作業を一人でやろうと思うとなかなか上手くいかないものです。

そんな時に役に立つのが、新しく開業をした個人事業主を対象に税理士が無料で行ってくれる記帳指導です。

これによって記帳に関する知識も身につきますし、本来有料で受ける指導を無料で受けられるのは大きなメリットの一つでしょう。

この事業でやっていくんだという覚悟が固まる

これは気持ちの問題なので人によって差があるかもしれませんが、開業届を提出することで「この事業でやっていくんだ」という覚悟が固まる人もいるようです。

まだ事業と呼べるか不安な人、身がどうしても入らない人も、これを機にぜひ開業届を提出してみてはいかがでしょうか。

開業届を提出することのデメリット

提出するとたくさんのメリットがある開業届ですが、「提出したことによるデメリットはないの?」と気になる方もいるのではないでしょうか。

そこで今回はデメリットを4つご紹介します。

失業手当がもらえなくなる場合がある

失業手当とは、その名の通り失業している人に対して与えられる手当のことを指します。

開業届を提出した場合、「失業している」状態とは言えなくなるため、失業手当を受けられなくなるケースが多くなります。

これから失業手当を受けようとしている、または今失業手当を受けている人は注意が必要です。

健康保険の扶養に入れなくなる場合がある

配偶者が加入している健康保険組合における「扶養に入るための条件」にもよりますが、場合によっては開業をしたことで健康保険上の扶養に入れなくなる、または、扶養から外されるケースもあります。

中には所得額で加入の可否が決まるものもあれば、「個人事業主は加入できない」というものもあるようなので、配偶者が加入している健康保険組合の「配偶者が個人事業者の場合の扶養の認定基準」を予め確認しておきましょう。

開業届に関する注意点

上記のデメリットに加えて、開業届に関して理解しておくべき注意点がいくつかあります。

これらを知らないともしかしたら損をしてしまうかもしれません。

全部で5項目あるのでぜひ目を通してみてください。

開業届を提出しないことで罰せられることはない

既に述べたように所得税法229条によって開業届を提出することは義務付けられています。

しかし、実状提出しないことによって罰せられることはありません。

ただ提出しないとその分得られるはずのメリットもなくなるため、開業したらすぐ提出するようにしましょう。

開業届は必ずしも保管されているとは限らないのでコピーを自分で保管しておく

提出した開業届は今後使うことはない、そのような勘違いをしている方が多くいます。

しかし、実際は開業届が事業を行っている証拠になるため、屋号で銀行口座を開設するときに使用したりと必要になるときがあります。

そのためコピーを用意し、控えの書類にも受付印をもらうことを忘れないようにしましょう。

支払う税金が増えることはない

中には開業届を提出したら税金が増えると思っている人もいますが、開業届を提出したからといって支払う税金が増額するわけではありません。

そもそも、税金は利益を得たら必ず申告し、納めなければいけないものです。もし、払わなかった場合は脱税となります。

初心者向けで分かりやすいものに『お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください!』という本があります。マンガ形式で非常に読み進めやすいと思うので、ぜひ読んでみてください。

個人事業主の開業届を提出したからといって事業所得が必ず認められるわけではない

事業所得で認めてもらうためには、事業がある程度の規模であり、売上が継続してあることが求められます。

そのため、副業としてのアフィリエイト収入や、読者モデルとして撮影料をもらうなど、小遣い稼ぎ程度の収入の場合は事業所得として認められません。

自分の事業が継続して売上を得ていると言えるのか不安な人は、税務署に相談して事業所得で申告できるかどうか確認してみると良いでしょう。

開業届を提出したら確定申告をしなければならないのか?

「給与所得者で確定申告が必要な人」に関する条文では、開業届を提出したからといって所得(売上-必要経費)が所得控除額を上回らなければ確定申告をする必要はないとしています。

副業の場合は、20万円を超える場合に確定申告をする必要があります。

開業日としたい日の一ヶ月前までに開業届を提出する

開業届を提出した日から過去1ヶ月を開業日にできます。

縁起のいい日や特定の日を開業日にしたいと考えている場合は、開業日としたい日の1ヶ月以内に開業届を提出するようにしましょう。

複業・副業をしている人の場合の注意点

ここからは、複業・副業をしている人が開業届を提出する時に注意しなくてはならない点をご紹介しています。

そもそも就業規則に反していないか

開業届を提出しただけで、複業・副業が本業の会社にバレることはまずありません。

しかし、年末調整や住民税の額で会社にバレる可能性もあります。隠れて行っていた複業・副業がバレた場合、懲戒免職や最悪のケースで損害賠償請求されるかもしれません。

そんなリスクを背負いながら複業・副業をこなしていくことは難しいでしょう。

自分の会社が複業・副業を容認しているのか分からない人はすぐに確認し、許可を求めることが先決です。

>>複業がバレる理由やバレるとどうなるかについてより詳しく知りたい方はこちらをご覧ください<<

事業所得として認められない可能性がある

既に述べたように、事業所得で認めてもらうためには、事業がある程度の規模であり、売上が継続してあることが求められます。

そのため、年々利益が増加していなかったり規模が小さすぎると事業所得の申告が認められないケースがあります。

逆に、規模も大きく、利益も毎年増加傾向にあるのに雑所得として申告をしていると、事業所得で申告するように税務署から指導されるケースもあります。

賃貸住宅で開業を考えている人は、予め大家さんに相談しておく

例えば、賃貸マンションでサロンを開業するというようなケースでは、必ず開業をする前に大家さんに相談するようにしましょう。

事後報告や、相談しなかった場合、後々問題になりかねないので注意しましょう。

開業届とは別に適宜提出する必要がある書類

開業届と同様に普段はあまり馴染みがない書類でも、実は大切な書類は多くあります。

出すのを忘れて手遅れにならないように、ここで予め理解しておきましょう。

青色申告承認申請書

この記事でも何度か述べましたが、開業届を提出するタイミングで青色申告承認申請書も提出した方が良いでしょう。

この青色申告承認申請書を提出していないと、複式簿記で正しく記帳をしていても青色申告とは認めてもらえず、青色申告の恩恵を受けられません。

また、青色申告承認申請書はいつでも提出することは出来ますが、開業してから2ヶ月以内に提出しないと、その年は青色申告事業者として承認されないため青色申告ができません。

提出先は納税地の税務署です。

青色事業専従者給与に関する届出書

この書類・手続きについては所得税法第57条に記載されています。

この書類は青色事業者が家族に対して払った給料を経費として計上するときに提出する書類です。

もし青色事業者になった際に家族に対して給料を支払うような境遇にいる人は、特に理解しておくようにしましょう。

青色申告承認申請書と同様で、提出先は納税地を所轄する税務署に送付か持参です。

源泉所得税の納期の特例の承認に関する申請書

人を雇って給与を支払っていたり、税理士、弁護士、司法書士などに報酬を支払っていたりする場合には、支払金額に応じた所得税および復興特別所得税を差し引かなければなりません。

そして、その差し引いた所得税および復興特別所得税は、原則として支払った月の翌月10日までに国に納める必要があります。

この申請書は、翌月10日までに納めなければならない所得税および復興特別所得税を、年2回にまとめて納付できるという特例制度を受けるために行う手続きです。

ただし、この特例制度が受けられる人には条件があり、給与支給人数が常時10人未満の源泉徴収義務者でなければなりません。

給与支払事業所等の開設届出書

この届出書は従業員に給与を支払っており、源泉徴収していることを税務署に知らせる書類です。

税務署はこの届出をもとに、事業者に源泉徴収した所得税を納付するための用紙を送り、納税させる仕組みとなっています。

個人事業主であっても従業員を雇っていれば必ず提出しなければなりません。

以下のようなケースだと提出しなくても良いと思われがちですが、提出する必要があるので注意しましょう。

- 給与が少額で源泉徴収の必要がないとき

- 従業員が家族のとき

- 法人で従業員が自分以外いないとき

法人で社長(自身)一人だけであっても、社長に支払うお金が給与の場合はこの届出書を提出しなければなりません。

また、事務所・事業所の開設から1ヶ月以内に提出する必要があります。

万が一、提出をし忘れてしまうとペナルティとして余計に税金を徴収される可能性があるので気をつけましょう。

将来給与を支払う可能性がある方もとりあえず提出だけしておくということもできます。

提出先は、事務所・事業所の所在地の所轄税務署になります。

消費税課税事業者選択届出書

この届出書は消費税の免税事業者が課税事業者を選択するためのものです。

ここで、あえて課税事業者を選択する理由は「支払った消費税額が、受け取った消費税額よりも多いとき」です。

消費税を受け取った事業者は「売上時に受け取った消費税額」から「仕入や経費にかかった消費税額」を差し引いて、その差額を納付します。

例えば30万円の消費税額を受け取っていて、60万円の消費税額を支払っていた場合、課税事業者であれば余分に支払った分が還付されます。

しかし、免税事業者だと還付されないため、この届出書をあえて提出して、課税事業者を選択するというわけです。

ただし、課税事業者となった課税期間の初日から2年が経過しないと免税事業者に戻ることができないため、慎重に判断する必要があります。

開業届の書き方

いざ開業届を書き始めても、「あれ、職業欄ってなんて書けばいいんだろう?」「事業の概要って難しいな」と手が止まってしまった人もいるのではないでしょうか。

会計ソフトのfreeeや国税庁のホームページにもPDFでの書き方の解説がありますが、ここでは項目別で写真とともに書き方のポイントをご紹介します!

①提出先の税務署

提出先の税務署は納税地を所轄する税務署になります。

納税地は通常住民票に記載されている住所になりますが、住民票に記載されている住所と現在住んでいる住所が異なる場合は、現在住んでいる住所でも良いです。

また、事業所や事務所を構えている場合、その場所を納税地と設定して納税することも可能です。

提出先の税務署が分からない、もしくは不安な場合は、国税庁のサイトにある「国税局・税務署を調べる」から調べられます。

②提出日

提出日にはやはり実際に税務署に提出しに行く日を記入するのが一般でしょう。

ただし、開業届は開業してから1ヶ月以内に提出しなければいけないと定められているので、それを遵守したい人は注意すべきです。開業日=開業届提出日と考えて記入すれば問題ありません。

③納税地

「住所地」「居所地」「事業所等」のいずれかを選択し、納税地の住所を記入します。

ここでよく分からなくなるのが住所地か居所地かということです。

住所地というのは、一般的に住民票に記載している住所のことを言います。

これに対して居所地は、生活の本拠であるというまでには至らない別荘のような場所を指します。

住所地に関して、住民票のある場所と現住所が異なる場合は、現住所を記載しても構いません。

しかし、還付金の申告のようなものは住民票と一致していないと申告できませんし、郵便物が住民票の住所に届いてしまうなどの不備が起こります。

そのため、どうしてもという場合は相談の上、現住所と住民票の住所を併記する方法が良いでしょう。

④上記以外の住所地・事業所等

住んでいる場所や事務所・事業所が2箇所以上ある人は記入するようにしましょう。

⑤⑥氏名・生年月日

氏名と生年月日を正確に記入します。この時フリガナの記載と押印を忘れないようにしましょう。

印鑑は個人の印鑑でも屋号印でもどちらでも構いません。

⑦個人番号

個人番号とはいわゆるマイナンバーのことを指し、4×3の計12桁の数字を正確に記入します。

もしマイナンバーカードや通知カードを紛失してしまい、番号が分からなくなった場合は、すぐに住民票がある市町村区のマイナンバー担当窓口に再発行を申請しましょう。

⑧職業

開業届の職業欄にはもちろん実際の職業を記入しなければなりません。

例えば、エンジニアやインターネット広告業、デザイナー、ライターなどがあります。

複数の収入源となる職業がある場合は全て記入する必要があります。

また、事業所得が290万円を超える場合は、ここで記入した職業によって個人事業税が変動します。

もし個人事業税の税率が低い職業であると嘘の申告をしてバレた場合、追徴課税されるので注意しましょう。

さらに詳しく知りたい方は、各都道府県の個人事業税率について調べてみることをおすすめします。

東京都であれば「個人事業税/ 東京都主税局より」をご覧ください。

⑨屋号

屋号については任意なので、絶対記入しなくてはならないわけではありません。

屋号がない場合は空欄で、ある場合は記入するようにしましょう。

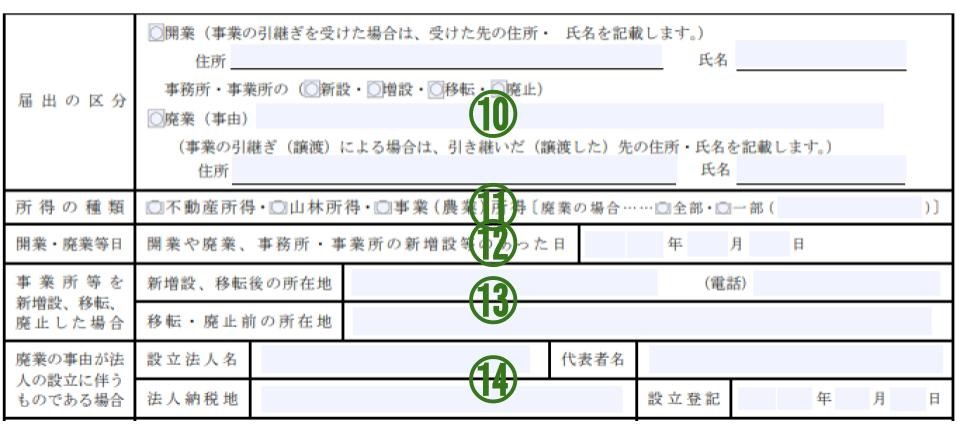

⑩届出の区分

届出の区分では、まず開業と廃業で該当する方を丸で囲みます。

開業届の場合は、開業を丸で囲み該当箇所を記入します。

⑪所得の種類

不動産・山林による所得であればそれぞれの該当箇所に印をつけ、それ以外の場合は事業所得に印をつけます。

農業による所得の場合は、事業所得に含まれるので注意しましょう。

⑫開業日

開業日は、最初に述べたとおり事業に着手し始めた日が良いでしょう。

ただ、明確な基準は設けられていないことに加えて、正確な開業日が分かる業種も限られているため、ある程度個人の裁量が与えられています。

しかし、開業日を前年にすると前年の確定申告を提出するように指導を受けるので留意しておきましょう。

⑬事業所等を新増設、移転、廃止した場合

⑭廃業の事由が法人の設立に伴うものである場合

⑬、⑭の2つに関しては該当しない場合は空欄で構いません。

⑮開業に伴う届出書の提出の有無

この欄では「青色申告承認申請書」や「課税事業者選択届出書」などを一緒に提出するかを聞いています。

提出する場合は「有」を、提出しない場合は「無」に印を付けてください。

ただし、既に述べたように青色申告承認書は提出することで得られるメリットが大きいため、提出することをおすすめします。

⑯事業の概要

事業の概要には、職業欄で記載した職業の業務内容や、将来行うかもしれない事業について、現時点で考えられる範囲内で具体的に記入すると良いでしょう。

例)ホームページの企画、制作/ライターとして取材、記事制作など。

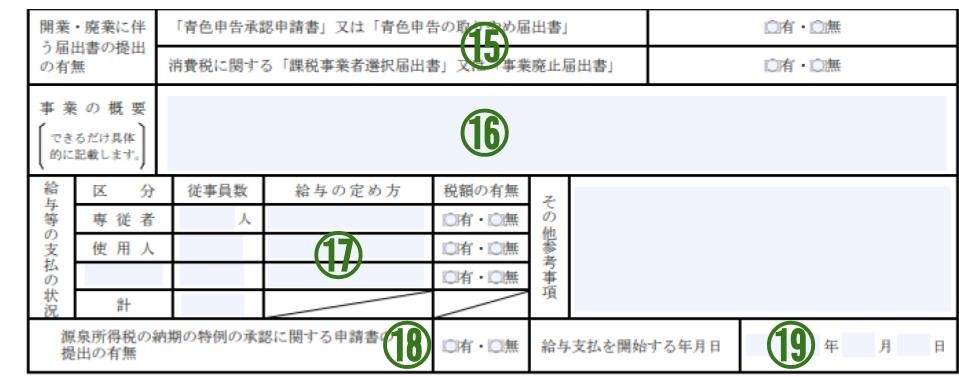

⑰給与等の支払の状況

従業員を雇う予定の人はその人数と給与の定め方、また月給やボーナスなどをその他の参考事項に記入しましょう。

専従者の人数は青色事業者となったときに関係してくるので、そこも正確に記入するようにします。

税額の有無は源泉徴収を行う人は「有」で、そうでない人は「無」で印をつけます。

⑱源泉所得税の納期の特例の承認に関する申請書の提出の有無

既に述べた「源泉所得税の納期の特例の承認に関する申請書」を提出する場合は「有」に、提出しない場合も忘れずに「無」に印をつけるようにしましょう。

⑲給与支払を開始する年月日

従業員に給与の支払いを開始する年月日を記入します。

⑰、⑱と同様に従業員がいる場合のみ記入し、1人で開業を始める場合には記入する必要はありません。

長くなりましたが、以上が開業届の書き方のまとめになります。

これを見て分からない部分があっても焦らずに、提出する際に税務署の方に聞けば丁寧に教えてくれます。

さいごに

今回は開業届とはどういったものなのか、提出することのメリット・デメリット・注意点、書き方までを全部まとめて解説しました。参考になりましたでしょうか?

開業届を出すと、青色申告を行えるようになり絶大な節税効果を得られます。

今まで面倒くさくて提出しなかった人や、ここで初めて深く知ることができた人も、まだ間に合いますのでぜひ提出してみてはいかがでしょうか。

今すぐ複業をさがす