「所得証明書」「課税証明書」「非課税証明書」は、所得(収入)額や課税額の状態を証明できる書類のことをいいます。これらの書類は、様々な場面で求められる非常に重要なものです。

個人事業主で、赤字や低所得を理由に確定申告をしていない場合、その年に課税所得がなかったことを証明できません。

所得が少なかったことや非課税であったことを証明できなければ、各種ローンが組めなくなったり、児童手当・保育園の入園の申請ができなくなったりと、社会生活において不都合が生じる場面が出てくる可能性があります。

>>個人事業主が赤字になった場合の税金についてより詳しく知りたい方はこちらをご覧ください<<

この記事では、所得証明書・課税証明書・非課税証明書について、それぞれの違いや必要なタイミング、申請方法について説明していきます。

所得証明書・課税証明書・非課税証明書とは何か?

まず、所得証明書・課税証明書・非課税証明書とそれ以外の収入証明書についてご紹介します。

なお、自治体によって様式が変わるので注意しましょう。

所得証明書

前年(1月1日から12月31日まで)1年間の収入、所得額を証明する書類です。

金額については、給与所得者の場合は給与収入と給与所得が記載されます。

また、給与所得以外の所得(営業所得や不動産所得など)を含む場合は別に記載されます。

課税証明書

前年の所得額に対する住民税の課税額を証明する書類です。

基本的に課税証明書とは所得額と住民税の課税額が記載される書類を差しますが、自治体によっては「全項目証明」という書類を発行しています。

全項目証明では所得額と住民税の課税額に加えて、所得控除の内訳、扶養人数、課税標準額が記載されます。課税標準額とは、所得金額から各種所得控除を差し引いた金額のことです。

課税証明書と納税証明書の違い

納税証明書は、課税証明書の内容に加えて課税額の納付状況についても記載されています。

つまり、課税証明書では払うべき税金の金額が、納税証明書ではそれに加えて実際にいくら税金を払ったかが証明されます。これが、課税証明書と納税証明書の違いになります。

非課税証明書

所得や所得控除などの状況によって、前年の所得に対して住民税が課税されていないことを証明する書類です。課税証明書と非課税証明書の目的はそれぞれ、住民税の課税・非課税を証明するため逆の意味を持ちますが、記載内容はほとんど同じです。

そのため、自治体によっては非課税証明書が存在せず、非課税の場合は課税証明書の課税額が0と記載される場合もあります。

所得課税証明書

所得証明書と課税証明書の両方が記載された書類です。

その他の収入証明書

源泉徴収票

前年の収入(会社から支払われた給与額)と源泉徴収された所得税額を証明する書類です。

所得税は、課税所得(所得から所得控除額を差し引いた額)に対して一定の税率で課されます。

なお、源泉徴収票は勤務先から発行されるものなので、複業・副業・兼業している人は勤務先ごとに発行してもらう必要があります。

給与支払証明書

任意の期間に支払われた給与額を証明する書類です。

期間が任意という点で、給与明細書(期間は一ヶ月間)とは異なります。

確定申告書の写し

確定申告とは、一年間の所得を計算・申告し、源泉徴収された税金や予定納税で納めた税金の過不足を精算する手続きです。確定申告書には、前年の所得、控除、課された税金などを記載します。

なお、確定申告書は、AとBの2種類があります。確定申告書Aは申告する所得が給与所得や一時所得(懸賞金や遺失物拾得者が受ける謝礼金などの臨時収入)の人が主に使い、確定申告書Bは個人事業主やフリーランスが主に使います。

雇用契約書

企業と従業員の間で雇用契約の内容についての合意がなされたことを証明する書類です。

これを提出することで、見込み収入額を確認することができます。就職したばかりで前年に所得がない場合、雇用契約書の見込み収入額を代用できる場合があります。

銀行通帳の写し

預貯金等の資産状況を確認することができます。

収入証明書としての信用力は低いですが、収入証明書として利用できる場合もあります。

各証明書が必要なタイミング

さて、各証明書の記載内容や違いはご理解いただけたでしょうか?

各証明書の提出は頻繁に求められることではないので、馴染みがないという方も多いかもしれません。

次に、各証明書がどのような時に必要になるのか説明していきます。

課税証明書が必要なタイミングは、一般的には所得の有無や所得がどれくらいかを証明することが必要な場合です。

例えば、金融機関で各種ローンやクレジットカード発行の申し込み、子供を保育園に入れる場合などにも必要となります。証明すべき項目は状況によって異なるため、提出先にしっかりと確認をした上で発行する書類の種類を選択しましょう。

銀行でローンを組む時

銀行でローンを組む際、本人確認書類に加え、課税証明書や源泉徴収票などの収入関連書類の提出が求められます。なお、金融機関・借入金額によっては収入関連書類の提出が求められない場合もあります。

児童手当の申請時

従来は児童手当を申請する際にも課税証明書が必要でしたが、マイナンバー制度を利用した情報連携の本格運用の開始に伴い、課税証明書の提出が省略されるようになりました。しかし、場合によっては現在でも課税証明書の提出が求められることがありますので注意しましょう。

保育園の入園手続きの時

保育園の入園では、収入を証明する書類、住民税額を証明する書類、就労を証明する書類などの提出が求められますが、何が求められるかは地域や保育園によって異なります。認可保育園に入園する場合は、保育料を決めるために税書類が必要となります。

奨学金申請・育英資金の申請時

奨学金申請・育英資金の申請には、保護者の収入証明書の提出が求められます。ただし、マイナンバー制度を利用した情報連携を活用する場合、証明書の提出が省略されます。また、奨学金申込みの手続きに必要な書類は学校によって異なるため、在学中の学校に確認してみましょう。

公的年金手続きの時

基本的には65歳から、国民年金・厚生年金を受け取ることができます。その手続きの際に、戸籍・住民票などに加えて収入証明書の提出が求められることがあります。ただし、マイナンバー制度を利用した情報連携を活用する場合、証明書の提出が省略されます。また、どのような書類が必要となるかは、配偶者・子の有無や配偶者の厚生年金(共済)の加入期間の長さなどによって異なります。

賃貸物件を借りるとき

賃貸物件を借りるために入居申し込みの手続きを行います。その後、入居審査という審査を通れば契約に進むことができます。入居審査では、大家さんや管理会社などが入居希望者に対して、「家賃を滞りなく支払う能力があるか」を判断するために、収入証明書の提出が求められます。

その他

各証明書は、上で説明した以外の場面でももちろん必要な時はあります。例えば、クレジットカードの申請時、配偶者の扶養家族になる時、東京都シルバーパス申請時、心身障害者医療費・手当等の申請時などでも提出が求められることがあります。

各証明書の申請方法

所得証明書・課税証明書・非課税証明書の具体的な取得方法について説明します。

なお、その他の収入証明書で紹介した書類については、勤務先で取得できる書類(源泉徴収票、給与支払証明書、雇用契約書)、自分で用意できる書類(確定申告書の写し、銀行通帳の写し)があります。

基本的な流れ

各証明書は基本的に市区町村の窓口で取得できます。このとき、「証明書の年度の1月1日時点における住所」の自治体でのみ発行できることに注意しましょう。引っ越しで住所が変わった場合は、現住所ではなくその年の1月1日時点における住所の自治体で手続きを行う必要があります。

申請に必要なもの

- 申請するための書類(自治体によって名称は変わる)

- 印鑑

- 本人確認書類( 運転免許証、マイナンバーカード、パスポートなど)

- 手数料(自治体によって異なるが、大体が証明書1枚につき300円程度)

特に「申請するための書類」は自治体によって異なるため、事前に自治体に問い合わせて何が必要か確認してください。

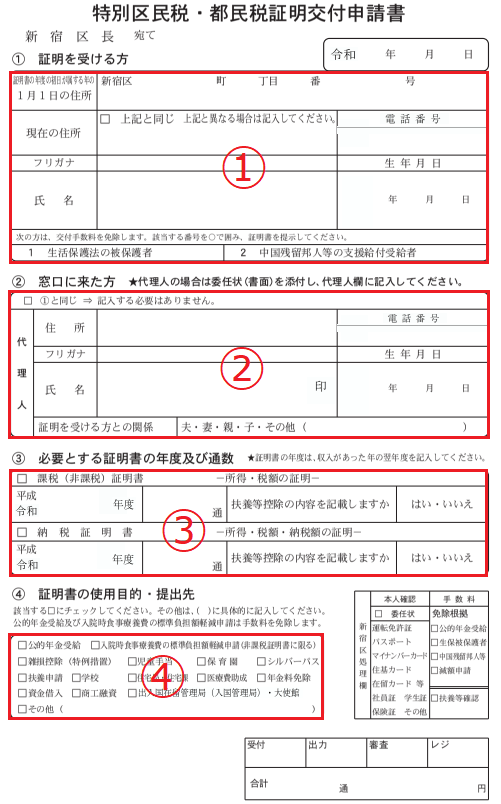

申請書の書き方

自治体よって体裁は変わりますが、ここでは新宿区の税交付申請書を例として説明します。

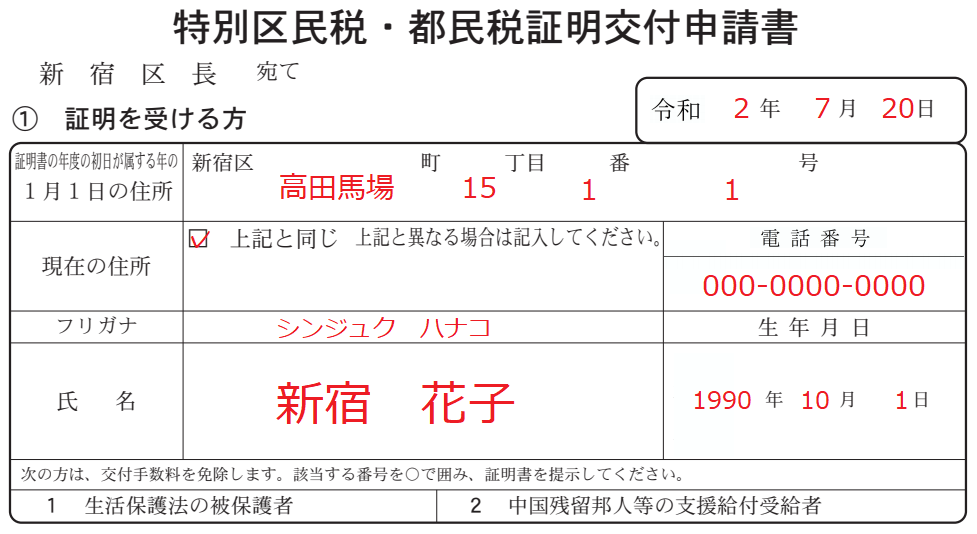

①証明を受ける人の情報を記入する

証明書を受けたい人本人の情報を記入します。まず、「証明書の年度の初日が属する年の1月1日の住所」を記入します。その住所が現在と異なる場合は、下段に現在の住所も記入します。次に、氏名、電話番号、生年月日を記入します。

なお、新宿区の場合は「1 生活保護法の被保護者」、「2 中国残留邦人等の支援給付受給者」の方は交付手数料が免除されるため、該当する場合は番号を◯で囲みましょう。自治体によって異なりますが、この他にも交付手数料が免除される場合があります。

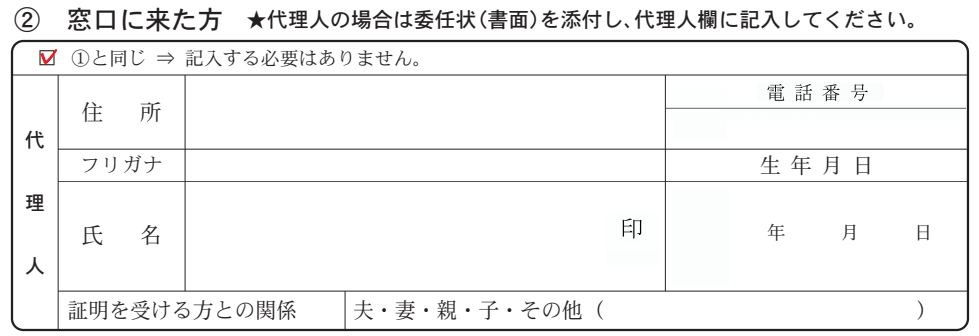

②窓口に来た人の情報を記入する

窓口に行く人の情報を記入します。原則として証明を受けたい本人が窓口にて申請する必要がありますが、この場合は「①と同じ」にチェックを入れるだけで良いです。代理人が窓口に行く場合は、ここに代理人の情報(住所、氏名、電話番号、生年月日、証明を受ける人との関係)を記入し、さらに委任状も添付する必要があります。

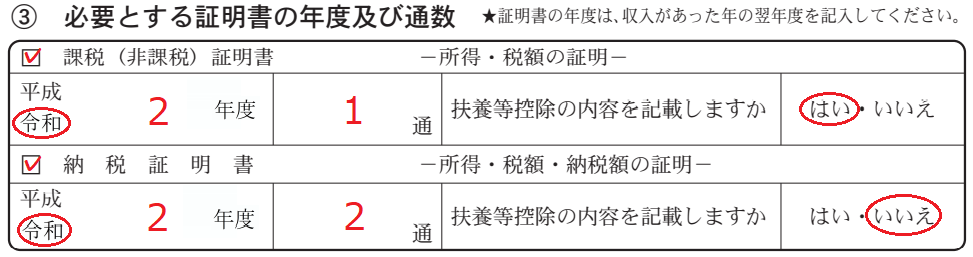

③必要な証明書の年度・枚数を記入する

次に、必要な証明書の種類を選択し、どの年度の証明書が何枚必要かを記入します。新宿区では課税(非課税)証明書、納税証明書の2種類から選べます。また、扶養等控除の内容を記載する場合は、該当欄の「はい」を◯で囲みます。

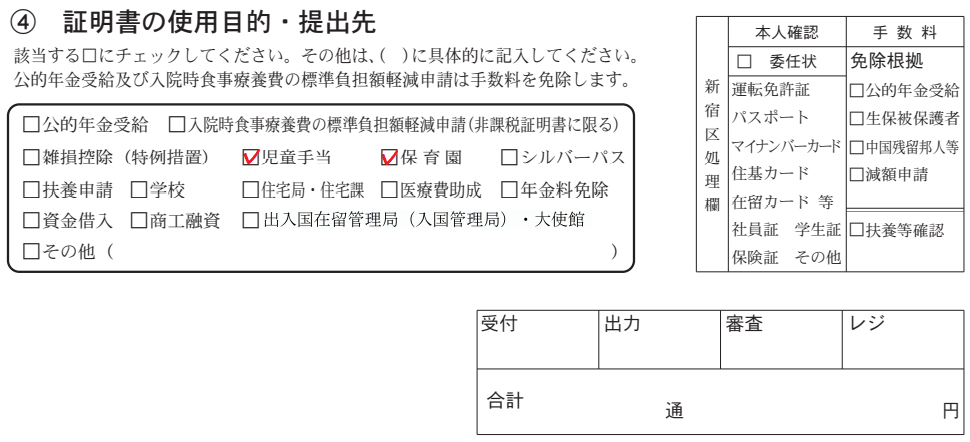

④使用目的を記入する

最後に、証明書を請求する目的を選択します。適切な箇所にチェックを入れますが、選択肢に該当するものがない場合は「その他」にチェックを入れ、( )内に記入します。

各収入証明書を申請する際の注意点

代理人の場合は委任状が必要

各収入証明書は、プライバシー保護のために交付申請ができるのは原則として本人のみです。代理人が交付申請を行う場合は、基本的には下記の2点が必要となります。

- 申請者本人の署名、捺印のある委任状

- 代理人の身分証明書

委任状は、各自治体のホームページでテンプレートをダウンロードして使用するか、用紙に規定事項を記入して作成しましょう。

なお、自治体によっては、代理人が「同居の親族」であれば委任状が不要の場合もあります。例えば横浜市では、代理人が住民票上同一世帯の方であれば委任状は要りません。

郵送やコンビニでも申請可能

基本的な流れでも述べたように、各証明書は市区町村の窓口で申請・取得する方法が一般的です。

しかし、郵送やコンビニでも発行可能な場合があるので以下に説明します。

郵送

引っ越しで住所が変わった場合は、現住所ではなくその年の1月1日時点における住所の自治体で手続きを行う必要があります。前の住所の自治体が遠方で行くのが大変な場合、郵送は有効な手段です。一般的には、下記4点を同封して役所・役場の税務課に郵送します。

- 申請書(申請書のテンプレートを各自治体ホームページからダウンロードするか、用紙に規定事項を書く)

- 本人確認書類のコピー

- 返信用封筒(郵便切手を貼り、送付先を書いた封筒)

- 定額小為替(必要な通数分の定額小為替を郵便局で購入する)

なお、郵送による証明書の交付では、証明を受ける人本人からの申請に限定されることが多いです。代理人申請が可能な自治体もありますが、この場合は窓口での申請と同様に委任状が基本的に必要となります。

また、封筒に記入する送付先は、基本的には証明を受ける人本人の住民登録地を記入しますが、申請者が代理人の場合は代理人の住所を送付先として記入できる場合もあります。

自治体によって異なりますので、詳しい手続きは各自治体にお問い合わせください。

コンビニ

コンビニ申請では、毎日(土日祝含む)6:30から23:00まで、いつでも必要なときに申請することが可能です。平日の日中忙しい方にとっては、非常に便利なサービスです。

しかし、コンビニ申請には下記の二つの条件があります。

- お住まいの市区町村がコンビニ交付サービスを提供していること

- ご利用になる方が、マイナンバーカード(自治体によっては住民基本台帳カードでも可)を取得していること

お住まいの市区町村におけるコンビニ交付サービスの提供状況は、J-LIS(地方公共団体情報システム機構の「利用できる市区町村」をご確認ください。

交付する役所により書類名称や取扱いが異なる

各書類の違いは所得証明書・課税証明書・非課税証明書とは何か?で説明しましたが、実際は役所によって書類の名称が異なります。例えば、渋谷区では、課税、非課税に関わらず「課税証明書」という名称で発行しています。書類中の「年税額」の欄が0であれば非課税証明書として使うことができます。

他にも、所得証明書が課税・非課税証明書に兼ねられていたり、全く違う名称で発行されていたりします。そこで、「何が記載された証明書が必要か」を窓口に伝えるとスムーズでしょう。例えば、所得証明書が必要な場合は、「1月1日から12月31日までの1年間の所得(収入)額が記載されたものが欲しい」と伝えれば大丈夫です。

前年に収入がない場合

前年に収入がない場合、そのままでは所得の証明ができない場合があります。市区町村によって対応が変わりますので、証明書が必要な年度の1月1日時点に住所を置いていた市町村へご確認ください。

まず前年の収入の申告、住民税の申告を行うのが最もメジャーな方法です。1月1日時点に住所を置いていた市区町村にて申告を行います。

なお、発行する年度については注意が必要です。「A年度の証明書」にはAの前年(1月から12月)分の所得が記載されており、「A年分の証明書」にはA年分の所得が記載されています。これは、1月から12月の1年間の所得に対する税額が、翌年の6月に課税されるためです。したがって、令和2年度所得(課税)証明書には、平成31年1月から令和元年12月の所得が記載されます。

例:甲良町の場合

収入がない旨の証明書は交付しておらず、所得・課税・非課税証明書(収入がない場合は所得金額が0円と記載されます)が、収入がない旨の証明書の代わりとなる場合がありますので、事前に証明書の提出先へご確認ください。なお、所得・課税・非課税証明書の交付請求をされる場合、町・県民税の申告が必要となる場合があります。

引用:収入がない旨の証明書は交付してもらえますか?/甲良町ホームページ

まとめ

所得証明書・課税証明書・非課税証明書について、それぞれの違いや必要なタイミング、申請方法についてご理解いただけましたか?

自治体によって異なることもあり複雑ですが、様々な手続きにおいて重要な書類です。

各証明書を提出する際は、提出先から何の証明を求められているのかしっかりと把握し、適切な書類を発行しましょう。

今すぐ複業をさがす