学生に比べ、社会人は特に「確定申告」という言葉を耳にする機会が多いのではないでしょうか。中には耳を塞ぎたくなる方もいるかと思います。

では皆さんは、確定申告とは何か、誰が行う必要があるのか、どうやってやればいいのかなど、分かりますか?

今回は、多くの方が抱く確定申告についての疑問を分かりやすく解説していきます!

確定申告とは?分かりやすく解説!

まずは、確定申告とは何か、いつまでにどこで行えばいいのか、確定申告の方法、確定申告の対象になる人はどのような人なのかを説明します!

既に知っている人は、確認の意味を込めて読んでみてはいかがでしょうか?

確定申告とは何か?何のためにするのか

確定申告とは、一年間の所得を計算・申告し、源泉徴収された税金や予定納税で納めた税金の過不足を精算する手続きです。

個人の所得を計算する期間はその年の1月1日から12月31日の一年間です。

簡単に言えば、人によっては税金を納めすぎていたり、納める額が不足していたりするため、確定申告を通して国に定められた金額を正しく納税しようというわけです。

確定申告はいつまでに、どこで行えば良いか

確定申告の期間は基本的に2月16日から3月15日で、所轄の税務署で行います。

ただし、休日や祝日がある場合は多少の変化があるため、予めその年の確定申告の時期は把握しておくと良いです。

また、新型コロナウイルスの影響があった2020年は、税務署の混雑緩和などを目的に確定申告の期限を延長し、2月17日から4月16日までとしていました。

しかしその後、4月16日以降も申告を受け付けるとし、申告の期限は設けないこととなりました。

確定申告をする必要がある人

では、確定申告は全員が行う必要があるのでしょうか。

実はそんなことはありません。

以下、確定申告を行う可能性がある人を5つのケースに分けてご説明します。

給与所得のある人の場合(会社員、アルバイト、派遣社員など)

給与所得者の場合、基本的に勤め先の企業やアルバイト先が代わりに年末調整を行ってくれます。

年末調整は確定申告の一環です。

そのため、勤め先で年末調整を行っている場合は、確定申告をわざわざする必要はありません。

年末調整によって、本来徴収すべき一年間の所得税額と源泉徴収した合計額を比較し、足りない人からは追加徴収し、余分に源泉徴収していた人には還付しているのです。

源泉徴収とは、年間の所得にかかる所得税を、事業者が給与や賞与からあらかじめ差し引くことをいいます。

人を雇って給与を支払う場合、源泉徴収は事業者の義務です。例外的に源泉徴収義務者とならないケースもありますが、基本的には源泉徴収されています。

いくら源泉徴収されているのかは給与明細書に記載されています。

「所得税」または「源泉所得税」という項目に数字が記載されていれば源泉徴収されています。つまり、給与から天引きで税金を納めているということになります。

まずは、給与明細書を見て、自分は源泉徴収されているのか確認してみると良いでしょう。

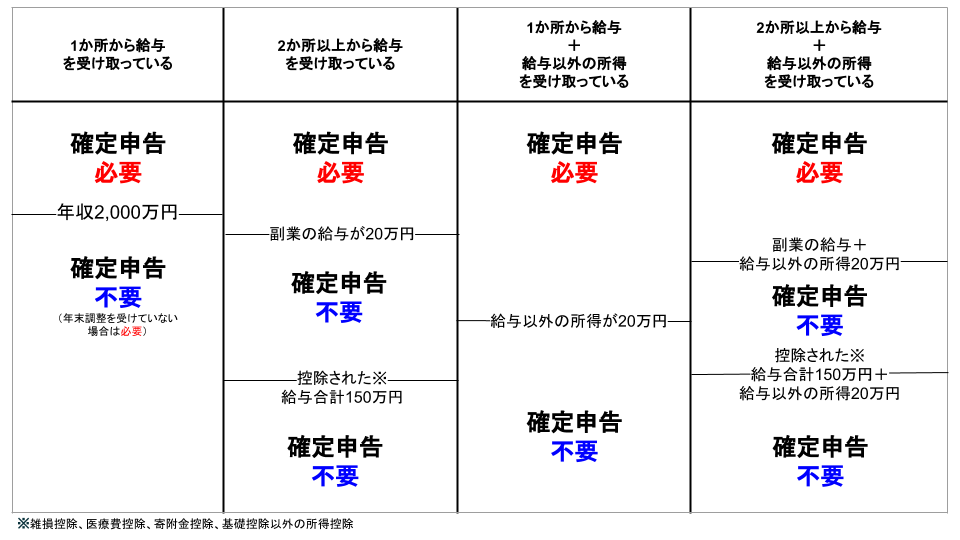

しかし、給与所得者であっても以下のいずれかに該当する場合は確定申告をする必要があります。

以下で説明する給与は源泉徴収されていることが前提です。

①給与の収入金額(複数の収入源がある場合はその合計額)が年間2,000万円を超える

②給与の支払いを1か所から受けていて、その給与以外の各種所得金額(給与所得、退職所得を除く)の合計額が20万円を超える

③給与の支払いを2か所以上から受けていて、年末調整をされなかった給与の収入金額と、各種所得金額(給与所得、退職所得を除く)との合計額が20万円を超える

※ただし、給与所得の収入金額の合計額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除、基礎控除を除く)を差し引いた残りの金額が150万円以下で、さらに各種の所得金額(給与所得、退職所得を除く)の合計額が20万円以下の方は、申告は不要。

④勤めている企業から年末調整を受けていない

※上の②③の文言にある給与所得、退職所得を除く各種の所得が20万円を超えるかどうかの判断は、所得税法の考え方に則り、複業・副業に限らずFXやギャンブルなどの「趣味程度で行っていて稼ぎがあるもの」も含めて、20万円を超えるかどうかを判断しなければなりません。

また、給与所得、退職所得を除く各種の所得金額が20万円以下であっても、医療費控除を申告する場合や、災害による所得税の軽減免除を申告する場合などは、確定申告をしなければ控除は適用されません。

>>所得についてより詳しく知りたい方はこちらをご覧ください<<

>>控除についてより詳しく知りたい方はこちらをご覧ください<<

③の記述にある年末調整は、「主たる給与」を受け取っている会社でのみ行うことができます。

「主たる給与」とは「給与所得者の扶養控除等申告書」を提出している会社から受け取る給与のことです。

以下、「主たる給与」を受け取っている会社のことを「本業」として、わかりやすく図で説明します。

※画像をクリックすると拡大できます。

上記の図でも少し分かりづらいと感じた方や、「自分は確定申告が必要なのかな?」と不安な方はYes/Noチャートで確認してみるといいでしょう。

もし①~④に該当しなくとも、以下に該当する場合は確定申告をする必要があります。

⑤この一年間で月収が8万8千円以上だったことがあり、年収103万円を超えるが年末調整されていない、もしくは12月末の年末調整をする前に途中退職し、再就職していない場合

⑥同族会社の役員やその親族などで、その同族会社からの給与のほかに、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払を受けた

⑦給与について、災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた

⑧在日の外国公館に勤務する方や家事使用人の方などで、給与の支払を受ける際に所得税等を源泉徴収されないこととなっている(つまり、源泉徴収義務のない者から給与等の支払を受けている)

⑨給与を2箇所以上から受けている場合に、主たる給与先と従たる給与先の双方で年末調整が行われてしまった

同じ給与所得者でも該当するか否かを判断する要素は、人によって異なります。

パターンで分けて見ていきましょう!

1か所の会社から給与所得がある人(本業のみ)

1か所会社から給与所得を得ている方は、基本的にその会社から年末調整を受けるため確定申告の必要はありません。

ただし、上の①④⑤⑥⑦⑧のいずれかに該当する場合は確定申告をする必要があります。

注意しましょう。

複業をしている人

⑨の「従たる給与」とは、本業以外の給与、すなわち「複業」のことです。

上記にある図でも複業をしている場合について触れていますが、複業も給与所得かその他所得かで条件が変わってきます。

①~④に該当しなかった方も⑤~⑨に該当した場合は、確定申告をする必要があるため注意が必要です。

2か所以上の会社から給与所得がある人(本業+本業以外の給与がある)

アルバイトやパートの掛け持ちもこのパターンに含まれます。

2か所以上の会社で給与所得を得ている方は、上の①③④⑤⑥⑦⑧⑨のいずれかに該当する場合は確定申告の必要があります。

2か所以上の会社から源泉徴収されている場合、規定より多くの所得税を納めているケースもあります。

2か所以上で働いているのに、どちらにも複業をしていると言っていない場合は、どちらの会社でも年末調整が行われてしまう場合があります。

この場合は、それぞれの会社で年末調整を行ったあとに発行される源泉徴収票をもらい、給料や天引きされた所得税を合算して再計算した確定申告を税務署に提出する必要があります。

再計算は大変面倒ですので、「給与所得者の扶養控除等申告書」は本業先にのみ提出し、複業先には他の会社で年末調整をしていることを伝えましょう。

【Q&A】

Q:「主たる給与以外の所得の合計額が20万円以下でも、2箇所以上で給与所得がある場合は確定申告が必要」というような文章を見かけることがあるけど、実際はどうなの?

A:国税庁に確認したところ、還付される可能性があるからしたほうが良いが義務ではない、とのことでした。

自分が確定申告をする必要があるのかどうしても分からなかった場合は、自分の住む地域を所轄する税務署に聞いてみてはいかがでしょうか。

会社からの給与所得があり、同時にその他の所得もある人

会社からの給与所得があり、同時にその他の所得もある方は、主に②③が該当します。

②は「給与所得+給与以外の所得がある人」、③は「2か所以上での給与所得+給与以外の所得がある人」を指しています。

②は、例えば本業とは別に複業としてFXをしている場合、FXで得たお金は給与ではなく雑所得となります。

その雑所得であるFXで、20万円を超えて利益を得た場合は確定申告をする必要があります。

20万円がラインと考えれば比較的わかりやすいですが、③の「2か所以上での給与所得+給与以外の所得がある人」に関しては少しややこしくなります。

本業で受け取っている給与以外の給与(複業分の給与)があり、かつ、給与以外の所得もある場合、複業分の給与と給与以外の所得の合計が20万円を超えたら確定申告をする必要があります。

ただし、雑損控除、医療費控除、寄附金控除、基礎控除以外の所得控除がされた給与収入の合計が150万円以下で、給与以外の所得の合計が20万円以下の場合は確定申告は不要です。

少しわかりにくいので図を用いて説明します。

簡単に説明すると、Aさんは「本業(給与200万円)」「アルバイト(給与6万円)」「FX(雑所得15万円)」の3つの所得があります。

この場合、アルバイト(給与6万円)+FX(所得15万円)=合計21万円となります。

これは規定の20万円を超えるため、確定申告が必要になります。

しかし、Bさんの場合は確定申告をする必要がありません。

Bさんは「本業(給与100万円※注)」「アルバイト(給与6万円※注)」「FX(雑所得15万円)」の3つの所得があり、本業(給与100万円)+アルバイト(給与6万円)=合計106万円となります。

アルバイト+FXでの所得は20万円を超えていますが、本業+アルバイトでの給与が150万円以下で、更にFXでの所得が20万円以下となるため確定申告が不要となります。

(※注)雑損控除、医療費控除、寄附金控除、基礎控除以外の所得控除がされた給与

その他確定申告をする必要がある人

また、会社からの給与所得があり、同時にその他の所得もある方は、下のA~Cの計算をして残額があり、かつ、上の①~⑨のいずれかに該当する場合は、確定申告を行わなければなりません。

A.各種の所得の合計額(譲渡所得や山林所得を含む)から、所得控除を差し引いて、課税される所得金額を求めます。

B.課税される所得金額に所得税の税率を乗じて、所得税額を求めます。

C.所得税額から、配当控除額と年末調整の際に控除を受けた(特定増改築等)住宅借入金等特別控除額を差し引きます。

確定申告と聞くと税金を納めるイメージが先行しがちですが、場合によっては、還付金という形で支払いすぎた税金が返金されるケースもあります。

⑤の年末調整をする前に退職してからどこにも勤務していない場合、退職する前のその年の中で月収が8万8千円を超えた月は源泉徴収がされています。しかし、その年の年収が103万以下であれば引かれた所得税がすべて還付されるため、確定申告することをオススメします。

(詳しくは国税庁HPを参照:給与所得の源泉徴収税額表(平成30年分))

年金受給者の「確定申告不要制度」の対象にならない人の場合

老齢基礎年金や老齢厚生年金、企業年金などの公的年金は「雑所得」とみなされます。公的年金等に係る雑所得のみの収入で、公的年金の収入金額から公的年金等控除+基礎控除の合計額の金額を差し引いて、残額がある人は確定申告の必要があります。

ただし、公的年金等の収入金額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合には、わざわざ確定申告をする必要はありません。

退職所得がある人の場合

外国企業から受け取った退職金など、源泉徴収されないものがある人は確定申告の必要があります。

ただし、退職金などの支払者に「退職所得の受給に関する申告書」を提出した場合は、退職所得に係る所得税等は源泉徴収により課税が済むので、退職所得に関する確定申告は不要になります。

フリーランスをしている人の場合

独立してフリーランスをしている場合、企業による年末調整がないため自ら確定申告をする必要があります。

ただし、納める税金がない人は確定申告をしなくても問題ありません。

具体的には、所得金額が48万円以下の場合は納める税金がないため、確定申告の必要がありません。

とはいえ、独立しているフリーランスで所得が48万円以下のケースはあまりなく、ほとんどの人が確定申告をすることになります。

ふるさと納税のような寄付を行った人の場合

ふるさと納税は自治体への「寄付金」として扱われます。

このような寄付金を支出した場合、確定申告を行うことによって還付や控除を受けることができます。

また、ふるさと納税には還付・控除を受ける手段として「ワンストップ特例制度」というものがあります。

ワンストップ特例制度を申請している人は確定申告をせずとも還付、控除を受けられます。

ただし、ワンストップ特例制度を申請するためには、以下の条件をクリアしている必要があります。

- 寄付を行った年の所得について確定申告をする必要が無い

- 1年間のふるさと納税納付先自治体が5つ以下の人

見落としがちなので注意しましょう。

ふるさと納税をしていてワンストップ特例制度を申請していない人、あるいはいずれかの団体に寄付をしている人は確定申告をして還付、控除を受けましょう!

所得の種類によって確定申告に使用する書類が異なる

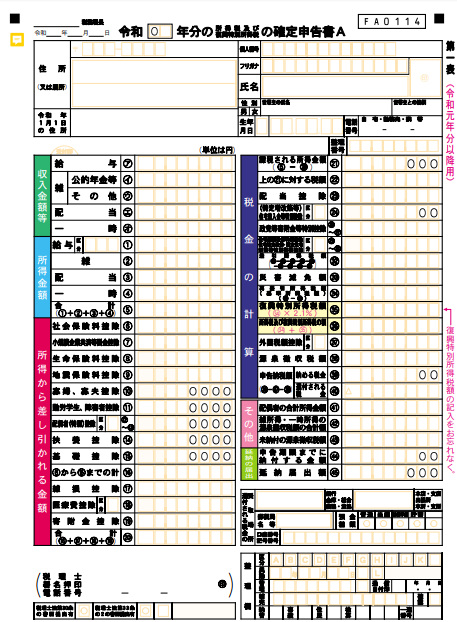

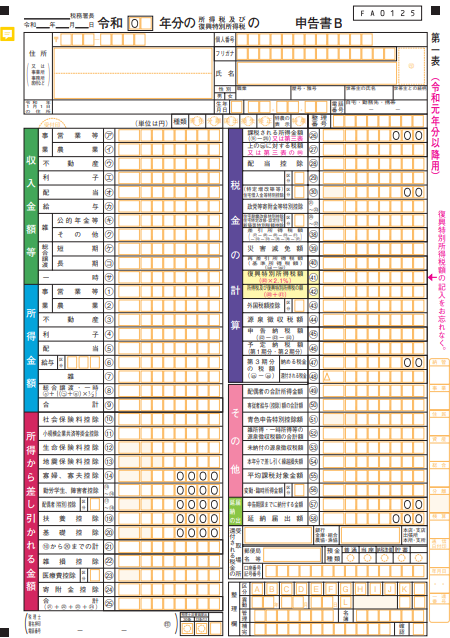

確定申告書には申告書Aと申告書Bの2種類があります。

申告書Aは主に会社員、申告書Bは主に個人事業主やフリーランスが使用します。

また、AとBに分かれていることに加え、それぞれ第一表と第二表に分かれています。

- 第一表:収入や所得の詳細な数字を記入

- 第二表:第一表に比べ簡易的な構成

その他に、申告書Bを使用する際に併せて提出する場合がある申告書が、第三表、第四表、第五表です。

- 第三表(分離課税用):退職所得がある場合、株式等の譲渡所得等を申告する場合

- 第四表(損失申告用):雑損失や青色申告の純損失の繰越控除を受ける場合

- 第五表(修正申告用):当初申告において申告書A・申告書Bを使用している場合

更に詳しく見ていきましょう。

申告書A

申告書Aは申告書Bに比べて、難しい計算や処理のいらない簡易的な申告書になっています。

このような申告書Aを使用できるのは、主に以下の所得を得ている場合です。

- 給与所得:俸給、給料、賃金、歳費及び賞与などの所得

- 公的年金等の雑所得:国民年金、厚生年金などの所得

- その他の雑所得:ライターやアフィリエイト、FX、仮想通貨などの他の所得に該当しない所得

- 配当所得:株式の配当や、公募株式投資信託の収益分配などの所得(申告分離課税を選択したものを除く)

- 一時所得:競馬や懸賞などでの賞金、生命保険や損害保険の満期金などの所得

下の申告書Aの画像をクリックすると国税庁の印刷ページにとべます。

申告書B

申告書Bは所得の種類に関わらず汎用性が高くどのような職種でも記入できる確定申告書です。

特に、譲渡所得、事業所得、不動産所得などは申告書Bでないと申告できません。

また、前年分から繰り越された損失額を本年分から差し引く場合、変動所得や臨時所得について平均課税を選択する人は申告書Bを使用します。

下の申告書Bの画像をクリックすると国税庁の印刷ページにとべます。

申告書Bと併用して使用する申告書

申告書B第一表・第二表と併せて提出する申告書には第三表(分離課税用)と第四表(損失申告用)があります。

第三表は以下に当てはまる方が使用します。

- 山林所得や給与所得の他に退職所得がある場合

- 土地建物等の譲渡所得を申告する場合

- 株式等の譲渡所得等を申告する場合

- 申告分離課税の上場株式等の配当所得等がある場合

- 申告分離課税の先物取引の雑所得等がある場合

参考:国税庁「申告分離課税制度」

退職所得をもらったり、土地や建物を売ったりした場合は申告書B(第一表・第二表)と併せて第三表も提出しましょう。

また、第四表は以下に当てはまる方が使用します。

- 青色申告の純損失の繰越控除を受ける場合

- 被災事業用資産の損失の繰越控除を受ける場合

- 本年分で差し引く居住用財産の買換え等の譲渡損失がある場合

- 雑損失の繰越控除を受ける場合

- 翌年以後に繰り越される純損失等があり、分離課税の先物取引に係る雑所得がある場合

赤字になった時は申告書B(第一表・第二表)と併せて第四表を提出すると覚えておきましょう。

確定申告書を提出し、申告期限後に納税額が少なかったとわかった場合は修正申告を行わなければなりません。

修正申告をする時に、申告書B第一表と第五表を提出することになります。

修正申告については後ほど「確定申告を間違えて申告してしまった場合」で説明します。

申告書の使用区分についてもっと詳しく知りたい方は国税庁の確定申告書の記載例のページをご覧ください。

確定申告には青色申告と白色申告という制度がある

確定申告には青色申告と白色申告という節税に繋がる2つの制度があります。

白色申告と青色申告の場合は、いずれであっても確定申告書Bを使用します。

さて、一つずつ見ていきましょう。

青色申告

青色申告は事前に開業届と青色申告承認申請書を提出している人のみが対象です。

青色申告を行うと、複式簿記での記帳というような手間は増えるものの、特別控除を受けられたり、赤字を繰越繰戻できたりと多くのメリットを受けられます。

青色申告をする場合は、確定申告書のほかに損益計算書と賃借対照表も提出するようにしましょう。

白色申告

税務署に開業届を提出しているけど、青色申告承認申請書を提出していない方は、全員が白色申告での確定申告を行えます。

手間がかからず確定申告を行えるかわりに、メリットは青色申告よりも少ないです。

また、2014年の改正によって白色申告者でも記帳が義務化されたため、余計に白色申告のメリットを感じにくくなっているのが現状です。

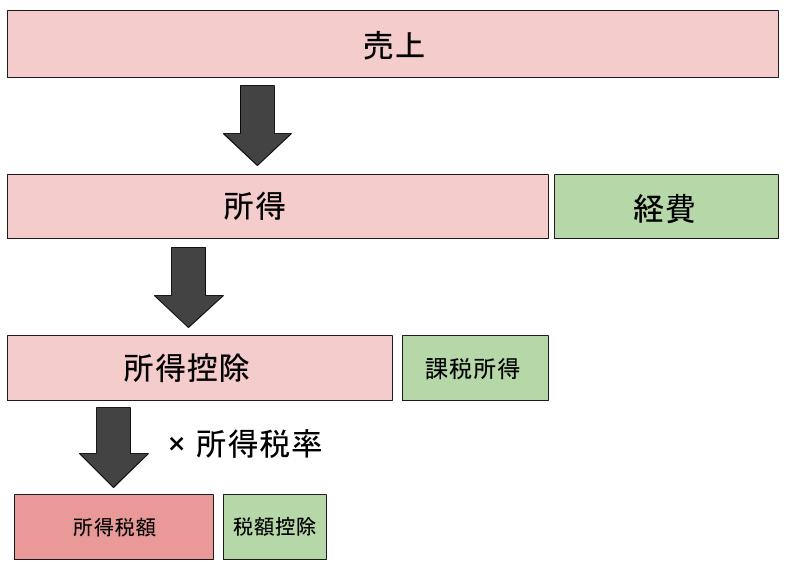

控除とは?所得税の計算のやり方

では、実際に納める所得税額はどのように計算されるのでしょうか?

計算方法とその仕組みについて理解してみましょう。

まずは控除について理解しよう!

控除とは、所得額から該当する金額を引くことを言います。

以下の図で赤で囲ってある部分のことです!

所得控除には基礎控除や雑損控除、医療費控除などがあり、全部で14種類の控除があります。

計算の第一歩!売上から経費を引いて所得額を求めよう

所得税の納税額を知る上で、まず第一にやらなければならないことは所得額を求めることです。

所得額を求めるためには、「売上(収入)から経費を引く」ことで求められます。

全体の流れを以下の図で表記しています。ご覧ください。

経費とは、商売を行う中でかかってしまった費用のことを言います。

例えば光熱費や人件費、交通費、消耗品費などが含まれます。

所得額を求めるための式を文字で表すと以下のようになります。

例えば、売上が800万円で、人件費や消耗品費などで使用した経費が300万円の場合、以下のような計算式になります。

所得額:800万円(売上)-300万円(経費)=500万円

よって所得額は500万円となります。

ここまで大丈夫ですか?

大丈夫でしたら次のステップへ進みましょう!

所得額から所得控除を差し引いて課税所得額を求めよう

売上から経費を引いて所得が求められたら、次は所得から所得控除を引いて課税所得を計算します。

また、所得控除は全部で14種類あるので自分が、およそいくらの控除の恩恵を受けられるのか計算してみましょう。

>>控除についてより詳しく知りたい方はこちらをご覧ください<<

まず、課税所得額を求めるための式を文字で表すと以下のようになります。

例えば、所得控除の合計額が100万円だった場合、文字式に数字を当てはめると以下のような計算式なります。

課税所得:500万円(所得)-100万円(所得控除額)=400万円(課税所得)

よって課税所得額は400万円になります。

もし、イメージしにくい場合は、上図にある売上から所得税までの全体図を見てみてくださいね。

課税所得が求められたら、次はとうとう所得税額です!

所得税率をかけてから税額控除を引いて、納税すべき所得税額を求めましょう!

上例では、課税所得は400万円になりました。

そしてここからは、下図の「所得税の速算表」を用いて、所得税の納税額を求めましょう。

所得税の速算表を用いた場合の計算式を文字で表すと以下のようになります。

下記表の色が変わっている部分が課税所得額が400万円の場合に該当する範囲です。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(引用元:国税庁「所得税の税率」)

上の文字式に該当する数字を当てはめると計算式は以下のようになります。

所得税の納税額:400万円(課税所得)×20%(税率)-427,500円(速算表を用いた場合の控除額)=372,500円

その後、自分に該当する税額控除があった場合は、372,500円から次に説明する税額控除額を引いた金額が納税額になります。

理解していただけたでしょうか?

計算自体は単純だと思うので、ぜひ自分の金額を当てはめて大体の所得税額を計算してみましょう!

課税所得額から控除される税額控除の種類

さて、次に税額控除の種類をご紹介します。

「税額控除って所得控除と何が違うの?」と思った方もいるのではないでしょうか。

所得控除は所得税率をかける前に所得から引く控除であるのに対し、税額控除は所得に所得税率をかけた後に引く控除なのです。

下図の赤で囲ってある部分が税額控除に該当します。

では早速、税額控除を種類別に説明していきます!

配当控除

配当控除とは、法人からの利益分配や過剰金分配からなる配当所得に対して発生する控除です。

控除額は課税所得額によって変化します。

課税所得額が1000万円以下であれば配当所得の10%、配当所得以外の課税所得額が1000万円を超える場合は配当所得の5%、配当所得を加えると課税所得額が1000万円を超える場合は、(1000万円以下の部分の配当所得の10%)+(1000万円超の部分の配当所得の5%)となります。

住宅耐震改修特別控除

この控除はマイホームを耐震改修工事したときに可能になる控除です。

所得税法の観点からも耐震改修を推進している意図が汲み取れますね。

ただし、この控除を得るためには以下の条件を全て満たしていなければなりません。

- 昭和56年5月31日以前に建築された家屋である

- 耐震リフォームをした家屋に本人が居住する

- 以下のいずれかの証明書が発行された耐震リフォームである

・増改築等工事証明書

・住宅耐震改修証明書

以上の条件を全て満たすことで住宅耐震改修特別控除を得ることができますので、耐震改修工事を考えている人は要チェックです!

住宅借入金等特別控除

この住宅借入金等特別控除はいわゆる住宅ローン控除と呼ばれるものです。

個人が住宅ローンを利用して住宅を購入・増築・大規模リフォームなどをした場合、ローン残金から一定の金額を所得から控除できるものです。

ただし、この控除を利用するためにはローン年数が10年以上というような条件をクリアする必要があります。

詳しくは、国税庁の「住宅借入金等特別控除」についてをご覧ください。

外国税額控除

外国で所得を得てその国で所得税を納めたとき、日本での申告分と合わせて二重課税になってしまいます。

この場合、同じ所得なのに2度も所得に対して納税するのは不平等と言えます。そこで外国税額控除が適用されます。

災害減免法

この災害減免法とは、ある一定の条件を満たした被災者はその年の所得税を減税、あるいは免除することを規定した法律です。

大きな災害に遭うと予想外の経済的出費を強いられることになります。そのような人たちの経済的負担を軽減するためにあるのですね。

条件や軽減され得る所得税の金額については国税庁の「災害減免法」のページをご覧ください。

政党等寄附金特別控除

個人が政党、または政治資金団体に政治活動に関する寄付金を送った場合、それを支払った年の所得税から、寄附金控除として一定の控除を受けられます。

もし、この政党等寄附金特別控除を受ける場合は、「政党等寄附金控除特別控除額の計算明細書」に加えて確認印のある「寄附金(税額)控除のための書類」を添付する必要があるので事前に把握しておきましょう!

認定NPO法人等・公益社団法人等に対する寄附金特別控除

平成23年よりあとに個人がNPO法人に寄付金を送っていた場合、政党等寄付金特別控除と同様の税額控除を受けることができます。

記載漏れにご注意を!

意外と見落としがちな復興特別所得税というものがあります。

復興特別所得税は、所得税と併せて申告しなければなりません。

復興特別所得税とは一体どういったものなのかをご説明します。

復興特別所得税額

この納付が定められたのは2011年の東日本大震災の後という背景もあり、その名前のとおり、東日本大震災を中心とする震災からの復興に当てられます。

これは所得税を納める人全員に対して課されるもので、基準所得税額に2.1%の金額が差し引かれます。

基準所得税額とは、課税所得から税額控除も含め、各種控除されたあとの所得税額のことを言います。

給与所得を得ている場合は基本的に源泉徴収されます。

期間としては、2013年1月1日から2037年12月31日までの所得に対して課されます。

確定申告における還付

「なぜか12月の給料が予想以上に高かった!」

こんな経験はありませんか?

それはもしかしたら年末調整による還付金の影響かもしれません。

以下、どのような人が還付金を受け取れるのかをご説明します。

そもそも還付とは

既に説明しましたが、還付とは払いすぎた税金が納税者に返金されることを言います。

なぜ、税金を払いすぎてしまうのでしょうか。

会社員の場合、大体の人が所得税を源泉徴収する仕組みがとられています。

源泉徴収とは、所得税を給与からあらかじめ差し引くことをいいます。

この源泉徴収は会社員の月給から会社が概算して、多めの額で差し引くケースが多いため、年末調整でその徴収しすぎた所得税を還付金という形で会社員に返すというわけです。

また、個人事業主のような場合は企業による年末調整がないため、自ら税務署に還付金がある旨を申告しなければなりません。

還付金がある旨を税務署に申告することを還付申告と言います。

還付申告をするときは還付申告書を提出しますが、提出可能期間は確定申告とは関係なく、その年の翌年1月1日から5年間提出することができます。

還付金は通常、還付申告をしてから1~1ヶ月半後に入金されるので覚えておきましょう!

還付され得る人はどんな人

では還付され得る人は具体的にどのような人でしょうか?

項目別で見ていきましょう。

退職した人

まず、以下の条件のいずれかを満たしている退職した人が対象になります。。

- 1年の途中で退職して年末調整をしていない人

- 退職金以外の収入が少なかった人

なぜなら、上記に該当する人は企業が行う年末調整の対象になっておらず、所得税を払いすぎている可能性があるからです。

次の控除を受けた人

- 医療費控除(1年間で10万円以上利用した人に対する控除)

- 雑損控除(自然災害や盗難など防ぎようのなかった事由によって損害を被った人に対する控除)

- ふるさと納税のような寄付金控除

該当する控除を受けられなかった人

- 年末調整で生命保険料控除・地震保険料控除を受け忘れた人

- 年末調整のあとに配偶者ができ、配偶者控除、もしくは配偶者特別控除が受けられなかった人

- 年末調整のあとに扶養が増え、扶養控除が受けられなかった人

次の税額控除を受ける人

- 住宅ローン控除を受ける人(住宅借入金等特別控除)

- 配当所得があった上で総合課税を選択した人(申告分離課税だと配当控除は受けられない)

- 災害減免法の適用を受けている人

- 自己資金で三世代同居の為にキッチンや浴室、トイレ、玄関のいずれかを増設した人(三世代同居リフォームの特例)

- 自己資金で耐震改修工事を行った人

- 自己資金で省エネやバリアフリーに貢献する改修工事を行った人

納付・還付の方法

次に、それぞれの納付と還付の方法をご紹介します!

納付に関してはいくつかのパターンがあるので混乱しないように気をつけましょう。

通常の納付

通常の納付の場合、確定申告書と同時に納付書を入手しておく必要があります。

納付書を記入したら銀行、または郵便局にて納付できます。

税務署内でも納付できるので、確定申告書と一緒に納付しても良いと思います。

振替納税

所得税を納める方法には「通常の納付」のように直接納税する方法と、銀行口座からの引き落としがあります。

この振替納税をするためには、税務署にある預貯金口座振替依頼書兼納付書送付依頼書の必要事項を記入の上、期限内に税務署、または振替依頼書に記載してある金融期間に提出する必要があります。

延納について

期限は通常であれば3月15日ですが、その期限までに納税額の50%を納めていれば残金を5月31日までに納めれば良いとされます。

この制度を延納と呼びます。

ただし、期限後に納税した分の額には利子がついてしまいます。

また、延納をする場合は申告書の延納の届出欄に、3月15日までに払う金額と延納する金額の両方を記入する必要があります。

還付について

所得税の還付を受ける場合には、確定申告書の「還付される税金の受取場所」の欄に銀行口座か郵便局と記載しましょう。

銀行口座を指定した場合、確定申告書の提出から大体1ヶ月から2ヶ月くらいの間に、税務署から還付の通知のはがきが送られてきます。

そのはがきに記載された通知日より約5日後に入金されるので頭に入れておきましょう。

また、郵便局で直接受け取る場合は、通知のはがきが来たら郵便局の窓口に取りに行くことになります。

確定申告の手順

確定申告について一通りは理解していただけたでしょうか?

さて、次は確定申告の手順についてご紹介します。

これで確定申告完了までのイメージを膨らましましょう!

①確定申告の入手

まずは、確定申告に必要な書類を入手しましょう。

確定申告において最重要書類である確定申告書は、税務署や確定申告会場、区市町村の担当窓口、指導相談会などでも入手できますし、国税庁のホームページからでもいつでも印刷可能です。

ただ、現在では確定申告の電子化が推進されており、国税庁のホームページでも情報を打ち込むだけで自動的に確定申告書が完成するものがあります。

家にPCやプリンターがなく電子での確定申告が億劫な場合やデータ管理や電子による確定申告を行うための操作に不安を感じるような場合は、税務署や確定申告会場などで直接、確定申告書を入手するのがいいでしょう。

②確定申告書やその他書類を準備する

確定申告書を準備します。

確定申告書Aと確定申告書Bで悩む方も多いと思いますが、給与所得を得ている人はA、事業所得やその他所得を得ている人はBを準備すれば間違いないです。

また、以下の書類も必要に応じて準備しておきましょう。

- 確定申告書第三表(株式や土地、建物などの売買で利益が出た場合)

- 確定申告書第四表(譲渡損失の損益通算や前年から繰り越された純損失がある場合)

- 医療費の領収書

- 生命保険料、地震保険料の控除証明書

- ふるさと納税のような寄附金の受領書

- 住宅借入金等特別控除額の計算明細書、住民票の写し、登記簿謄本

- 収支内訳書(事業所得や不動産所得、山林所得で白色申告を行う場合)

- 青色申告決算書(事業所得や不動産所得、山林所得で青色申告を行う場合)

- 給与所得の源泉徴収票

- 公的年金等の源泉徴収票

- 配当などの支払通知書、特定口座年間取引報告書

- 財産及び債務の明細書

- 国外財産調書

③付表や計算書などを準備する

これは簡単に言えば、明細書や計算書などのことを言います。

例えば、所得の内訳書や医療費の明細書、財産及び債務の明細書などです。

抜け漏れのないように常日頃から無くさないようにしておきましょう。

④確定申告書を作成する

確定申告書の作成にあたってのオススメは、国税庁ホームページの「確定申告書等作成コーナー」です。

情報を打ち込むだけで簡単に作成できます。

⑤添付・提示する書類を確認する

源泉徴収票などの添付書類は、添付書類台紙に忘れずに貼り付けておきましょう。

⑥確定申告書を提出する

さて、ここまで来たらもう終わったも同然です。

提出期限内にe-Taxを利用して提出しましょう。

もしくは、住所地を管轄する税務署か、郵送でも提出可能です。

⑦納税する

納税は主に以下の方法で行います。

- 預貯金口座から振替納税する

- 現金で納付する

- e-Taxで納付する

預貯金口座の振替納税の場合、口座残高が納税額を下回らないように気をつけましょう!

これでとうとう確定申告終了です!お疲れ様でした。

確定申告を怠った場合のペナルティ

さて、次に確定申告をしなかった場合どのようなペナルティが課せられるのかをご紹介します。

確定申告を忘れると以下のペナルティが課されてしまう可能性があることを肝に命じて確定申告に臨みましょう。

今回は、加算税・延滞税・刑事罰になる場合に分けてご紹介します。

加算税になる場合

まずは、加算税が課される場合から説明していきます。

加算税は追加課税で罰金の要素が強く、一律に課税割合が決まっています。

ただし、厳密に言えば刑事罰の罰金とは異なるため、加算税に加えて刑事罰の罰金が課されるケースもあります。

加算税は全部で4種類あるので1つずつ見ていきましょう。

過少申告加算税

過小申告加算税とは、申告期限内に提出された確定申告書に記載された納税額が過少であった場合に課される税金です。

新たに納めることになった税金の10%相当額が課されます。

ただし、新たに納める税金が当初の申告納税額と50万円のいずれか多い金額を超えている場合、その超えている部分については15%になります。

なお、自分で間違いに気づいて修正申告をすれば、過少申告加算税はかからないので、間違いに気づいたときにはすぐに修正申告を行うようにしましょう。

無申告加算税

このケースは3月15日の確定申告期間終了まで、意図して確定申告書を提出しなかった場合に発生します。

つまり申告すべき所得があったにも関わらず、申告書を提出していなかった場合「無申告加算税」というペナルティが発生するということです。

無申告加算税の税率は、かける税金の額に応じて税率も変わっていき、50万円までは15%、50万円超えた場合は20%と規定されています。

そのため、忘れずに申告しなくてはなりません。

不納付加算税

役員報酬や従業員に給料を支払っている会社や個人事業主が、源泉所得税を納付期限までに納付しなかった場合に課される税金です。

納付すべき税額に対して10%の割合を乗じて計算した金額となります。

ただし、税務署からの告知を受ける前に自ら気づき、それを納付した場合には、5%の割合を乗じて計算した金額に軽減されます。

なお、納付期限から1ヶ月を経過する日までに納付し、過去一年以内において納付期限内に源泉所得税を納付している場合には、不納付加算税は課されません。

重加算税として扱われる場合

事実を仮装隠蔽し申告を行わなかった場合、又は仮装に基づいて過少申告を行った場合に課される税金です。無申告加算税、過少申告加算税、不納付加算税に代わって課されます。

過少申告加算税や不納付加算税に代わって課される場合は、納付すべき税額に対して35%、無申告加算税に代わって課される場合は、納付すべき税額に対して40%の割合を乗じて計算した金額が徴収されます。

加算税について詳細な条件を知りたい方は「加算税の概要」をご覧ください。

延滞税が発生する場合

納付期限までに税金を納付・完納しなかった場合、納付期限の翌日から完納する日までにかかる罰金です。

確定申告書を提出していても、最後の納税まで終えていなければ延滞税が発生します。

また、加算税のいずれかに該当した上で延滞してしまった場合は、加算税と延滞税の両方が課されるので予め理解しておきましょう。

延滞税はどのくらいの期間延滞しているのかで計算方法が変わってきますので、詳しくは国税庁の「延滞税の計算方法」のページをご覧ください。

刑事罰を受ける場合

最後に刑事罰を受ける場合についてご紹介します。

上で説明した加算税が課されるときは、同時並行で刑事事件に発展することもあります。

度重なる不申告のような悪質性が十分に認められる場合は、重い刑罰を受ける可能性もあるため事前によく理解しておくようにしましょう。

虚偽過少申告犯・虚偽無申告ほ脱犯

過少申告や無申告のままでいると、税務調査の対象になります。偽りその他不正の行為が確認されたり、故意であると判断されたりすると脱税犯として成立します。

虚偽過少申告犯や虚偽無申告ほ脱犯の場合、10年以下の懲役もしくは1,000万円以下の罰金、またはその併科に処されます。

無申告ほ脱犯

偽りその他不正の行為がなかったとしても、無申告が故意であった場合は無申告ほ脱犯になります。不正行為がなかったとしても申告をせず納税しないことは悪いこととみなされ、処罰されます。

無申告ほ脱犯の場合、5年以下の懲役もしくは500万円以下の罰金、またはその併科に処されます。

単純無申告犯

正当な理由なく、納税申告書をその提出期限までに提出しないことは、意図しているかいないかは関係なく、それだけで犯罪になり得ます。

ただし、情状によりその刑を免除される可能性があり、罰則の適用されるかどうかは個別具体的に判断されます。

法定刑は、1年以下の懲役または50万円以下の罰金です。

申告書不提出犯

平成23年の法改正によって、単純無申告犯のうち違法性が強いものを申告書不提出犯として処罰することとされました。

これは、故意に申告書を期限までに提出しないことによって税金を免れるという犯罪です。

こちらの法定刑は、5年以下の懲役もしくは500万円以下の罰金またはその併科と規定されています。

その他のペナルティ

申告をしていないと、地方税の重加算金や延滞金もかかります。

また、ペナルティは罰金や刑罰だけとは限りません。

青色事業者の場合は青色申告特別控除の減額や青色申告の承認が取り消される可能性も出てきます。

取引先に税務調査が入ったとき、あなたに支払った報酬が取引先にとって経費であるか確認されます。取引先が本当にあなたに支払いをしているか疑われる可能性もあります。取引先に迷惑もかけますし、脱税が取引先にバレれば信頼関係も崩れてくるでしょう。

「ペナルティを受けるのが嫌だから納税する」というのはいい動機ではありませんが、ペナルティがあるということを知った上で気をつけることは大切でしょう。

確定申告を間違えて申告してしまった場合

最後に確定申告を間違った内容で申告してしまった場合どうすればいいのでしょうか。

対処方法をご紹介します!

確定申告の内容に間違いがあった場合の対処方法

対処方法は、気づいて対処を行う時点で確定申告の期間が終了しているか否かで変わります。

個別に見ていきましょう。

確定申告の受理期間が終了していない場合

確定申告を提出した後でも確定申告の受理期間内(通常3月15日まで)であれば、正しい内容の確定申告書を期間内に再提出すれば大丈夫です。

これを「訂正申告」といいます。

訂正申告する際には、再提出する確定申告書の表題の余白に赤字で訂正申告と明記しましょう。

領収書や控除証明書など、確定申告の際に提出した添付書類の控えのコピーも必要になる可能性があります。確定申告した際の書類はきちんと保管しておきましょう。

また、すでに提出した確定申告書にもとづいて、すでに税金の還付手続きが行われていると訂正申告ができない可能性があります。気づいた時点で早めに訂正をするか、提出してから日数が経ってしまっている場合は管轄の税務署に問い合わせてみるといいでしょう。

確定申告の受理期間が終了している場合

確定申告の受理期間が終了した場合、基本的には手続きは終了となります。

ただし、もし間違いがあったり、資料が足りなかった場合は税務署から電話かはがきで連絡が来ます。この場合、必要書類を追加で提出しなければなりません。

また、再申告の税額が提出済みの税額より高いか低いかで対処方法が異なります。

税金を多く納めすぎた場合や還付される税金を少なく申告してしまった場合

期間内に確定申告書を提出したが、申告期限後に税金の多く納めすぎや還付金額を少なく申告したと気づいたときは「更正の請求」を行います。

更正の請求を行う場合は、更正の請求書を税務署長に提出します。税務署でその内容が認められれば、減額更正され、税金が還付されます。

更正の請求ができる期間は、原則として法定申告期限から5年以内という期限が設けられているので注意しましょう。

税金を少なく納めていた場合や還付される税金を多く申告してしまった場合

期限内に確定申告書を提出したが、申告期限後に税金を少なく納めていたと気づいた場合や還付金額を多く申告したと気づいた場合は「修正申告」を行います。

修正申告を行う場合には、申告書B第一表と第五表を提出します。

分離課税の所得を修正する場合は併せて第三表も、損失申告を修正する場合は併せて第四表も提出する必要があります。

修正申告の場合は提出期限はありませんが、提出が遅れれば遅れるほど追加で納める税金額に対して延滞税が課されるため、気づいたら早めに修正申告を行いましょう。

また、税務署に指摘を受けてから修正申告を行う場合は、更に過少申告加算税も課されることになります。

確定申告を提出する前は念入りにチェックしましょう!

さいごに

今回は確定申告とは何か、誰が行う必要があるのか、どうやってやればいいか、確定申告をしなかったケース、間違って申告してしまった場合などについてご紹介しました。いかがだったでしょうか。

ついつい面倒で後回しにしがちな確定申告ですが、年末年始の忙しい時期に一気に行おうとすると必要書類がなかったり、時間が足りなかったりします。

確定申告は計画的に!そして忘れずに行いましょう!

今すぐ複業をさがす