サラリーマンとして会社に勤めていると、給与から社会保険料が必ず引かれています。本業なら当然かもしれませんが、複業でも社会保険料は払わなくてはならないのでしょうか?払わなくて良い方法はあるのか、払うとしたらどのくらい増えるのかなど、気になることも多いですよね。

そこで今回は、複業をする場合の社会保険料についてまとめました。

社会保険に加入しなくてはならないのか、加入したらどのくらい保険料が増加するのかなどの疑問について解説していますので、これから複業をしたいという方にご参考になれば幸いです。

複業・副業を認めている会社の比率

複業(副業)と社会保険料の関係を説明する前に、複業を認めている会社がどのくらいあるのかを説明していきます。

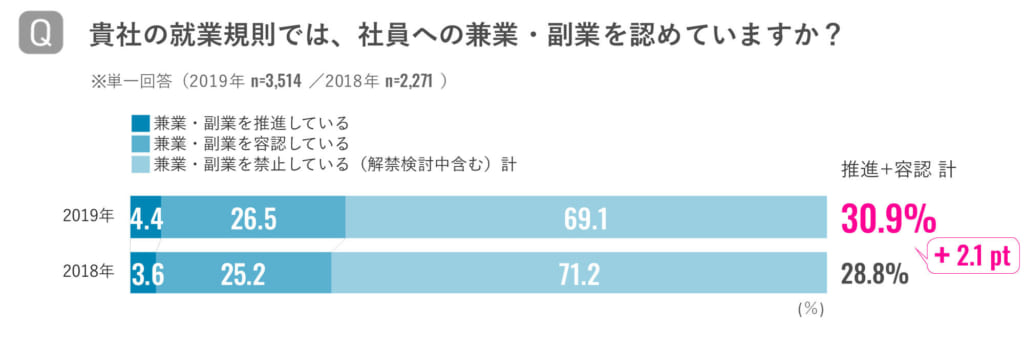

2019年にリクルートキャリアが行った兼業・副業に対する企業の意識調査によると、社員に兼業・副業を認めている企業は30.9%で、2018年に行われた同調査では28.8%であり、やや増加していることがわかります。

兼業・副業を認めている理由としては、社員の収入やスキルアップ、離職防止との回答が多かったようです。中には、特に禁止する理由がないと答えている企業もありました。また、兼業・副業を認めている企業のうち、34%は本業へ還元されていると感じていると回答しています。

これらの結果から、兼業・副業を認めている企業は、社員にとっても企業にとっても兼業・副業はマイナスにはならない、むしろプラスになると考える傾向にあることがわかります。

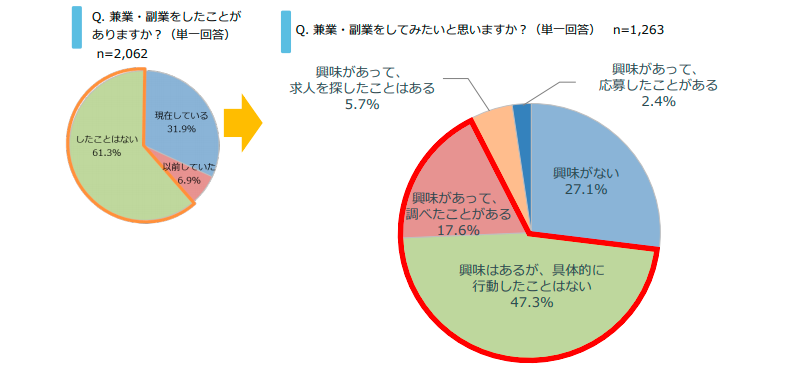

一方で、同年に行われた兼業・副業に対する個人の意識調査の結果を見てみると、兼業・副業未経験の人は61.3%でした。そのうち、興味はあるけれど何も行動していない、興味はあって調べたけれど応募はしていないという人は64.9%で、関心はあるものの行動には至らない人が多いようです。

この理由として、時間のなさについて挙げられていますが、「まだそこまで詳しくないから」というものでした。一歩踏み出すためには、経験者の話や会社からの制度説明などがあれば、という回答が多く、複業が広まるためには企業の理解が欠かせないといえるでしょう。

また、新型コロナウイルスの影響で一歩踏み出している人もいます。休業により収入が減った方や、テレワークにより通勤分の時間を有効活用しようという方が複業を始めているのです。

テレワークの普及により、今までテレワークをためらっていた企業からも、長期的に活用すべきと「働き方」の考え方は大きく変わってきています。

複業を始めるには良い機会かもしれません。

支払わなければならない社会保険料の種類

社会保険料の種類は、雇われて働いているサラリーマンと、自分で事業を行う個人事業主とでは、やや異なります。まずはサラリーマンと個人事業主が払わなくてはならない社会保険料の種類について見ていきましょう。

サラリーマンが加入する保険

サラリーマンのように企業などに雇用されている人は、以下の保険に加入しなくてはなりません。

狭義での社会保険として、健康保険と厚生年金保険を指すこともあります。

- 健康保険…ケガや病気、出産や死亡に対する保険。保険料は事業者と折半、扶養されている家族は健康保険の給付を受けられる

- 厚生年金保険…老後の生活や障害、死亡に対する保険。保険料は収入によって変わり、半分を事業者が負担する

- 介護保険…介護が必要になった時のための保険。40歳以上で加入が義務付けられる。保険料は事業者と折半

- 雇用保険…失業に対する保険。事業内容によって保険料は異なり、事業者の方が多く負担する

- 労災保険…勤務中や通勤中に起きた病気やケガなどに対する保険。事業主が加入するため、保険料は全額事業主負担

狭義での社会保険として、健康保険と厚生年金保険を指すこともあります。

個人事業主が加入する保険

個人事業主はサラリーマンとは違い、保険料を全額自己負担しなくてはなりません。また、雇用されている立場ではないので、雇用保険や労災保険は加入対象外となります。

- 国民健康保険…ケガや病気、出産や死亡に対する保険。収入によって保険料は異なる

- 国民年金…老後の生活や障害、死亡に対する保険。保険料は一律だが、厚生年金保険の方が事業者負担があるぶん、将来もらえる年金額は多い

- 介護保険…介護が必要になった時のための保険で、40歳以上で加入。保険料の計算方法は複雑で、個人で異なる

このように、サラリーマンと個人事業主では、支払う必要がある社会保険の種類や支払額が異なります。

社会保険の種類について詳しく知りたい方は「複業での社会保険ってどうなるの?そんな疑問にお答えします!!」の記事で説明していますので、こちらを参照してください。

社会保険料が増加する可能性のある複業・副業

複業をはじめた場合、必ず社会保険に加入しなくてはならないのでしょうか?本業で支払っている社会保険料以外にも支払いの義務が生じるのかという点について、説明していきます。

複業・副業先で社会保険への加入義務が発生する条件

本業か複業かに関係なく、雇用されている人は条件を満たせば社会保険(健康保険、厚生年金保険、介護保険)に加入しなくてはなりません。社会保険への加入義務が生じる条件は、以下になります。

- 正社員、法人代表者、役員の場合

- 以下の5つの条件をすべて満たす場合

- 週の所定労働時間が20時間以上

- 勤務期間が1年以上見込まれること

- 月額賃金が8.8万円以上

- 学生以外

- 以下のいずれかに該当すること

- 従業員501人以上の企業(特定適用事業所)に勤務

- 従業員数が500人以下の会社に勤務していて、社会保険の加入について労使で合意がなされている

- パートタイマー・アルバイト等であって、週30時間未満であっても、同じ会社(事業所)の正社員の1週間の所定労働の4分の3以上働いている方の場合

複業であったとしてもこの条件に当てはまる可能性は高いでしょう。複業で働き始める前に、これらの条件を満たすかどうかを確認するようにしましょう。

複業・副業先で社会保険の加入要件を満たしたら、社会保険料はどうなる?

アルバイトやパートなどの複業先で条件を満たしたら、必ず社会保険に加入しなくてはなりません。

その場合、社会保険料はどうなるのでしょうか?

社会保険料の増加

アルバイト・パートで社会保険に加入する条件を満たしたら、当然ながら社会保険料は増加します。社会保険料の金額は、本業と複業の収入の合計額をもとに計算されます。ただし支払いは、どちらかの会社でまとめて徴収されるわけではありません。それぞれの会社において、支払う給与に応じた社会保険料が給与から源泉徴収されることになります。

複業で社会保険料が増えた場合の具体的な金額の例

では、複業で社会保険に加入した場合、社会保険料はどのくらい増えるのでしょうか。

全国健康保険協会(協会けんぽ)の東京の保険料額表を参考に、計算をしてみましょう。

例として、30歳の方が本業で30万円、複業で14万円の収入を得ているとします。この場合、合計の収入額は44万円です。社会保険料は本業と複業の収入の合計額で計算されるため、負担する金額は以下のようになります。

健康保険料

440,000円×9.87%×2分の1=21,714円

厚生年金保険料

440,000円×18.3%×2分の1=40,260円

負担する社会保険料の金額は、これらの合計61,794円です。これらの金額はそれぞれの会社の給与から控除されますので、本業先と複業先での控除額がどのようになるのかをみてみましょう。

本業先

61,794円×300,000円/440,000円(按分率)=約42,132円

複業先

61,794円×140,000円/440,000円(按分率)=約19,662円

同じように計算すると、本業のみ30万円の場合の社会保険料の合計は42,255円です。複業で収入が14万円増えると、2万円近く社会保険料が増加することになります。

健康保険、厚生年金の複数加入の手続きと方法

本業のみであれば、入社した時点で企業側で社会保険の加入手続きがされますが、複業の場合は自ら手続きをしなくてはなりません。

会社によって加入している医療保険は異なります。もし会社の所在地が違う場所であれば、管轄する年金事務所も異なります。どちらを主とするかは働く人が自ら選択して、届出を行います。

複業先で社会保険の加入義務が発生することが判明したら、どちらか決めた方の年金事務所へ「健康保険・厚生年金保険 被保険者所属選択・二以上事業所勤務届」を提出します。この届出は社会保険への加入条件を満たした日から10日以内に行わなくてはならないので、速やかに手続きをしましょう。この手続きをもとに社会保険料が算出され、各会社で納付を行うことになります。

保険証は主となる会社のものを使用

本業先と複業先の両方で社会保険に加入したとしても、健康保険被保険者証(保険証)を2種類持つわけではありません。上記で選択した主とする会社が加入する医療保険の保険証を使用することになります。この場合、本業の会社のものを使用することがほとんどです。

家族を扶養している場合は、家族も本業の会社の保険証を持つことになります。

社会保険の加入義務を果たさなかったらどうなる?

本業で社会保険に加入しているのだから、わざわざ複業先で加入しなくても良いのでは、と思われる方もいるかもしれません。しかし、社会保険の加入は義務です。加入要件を満たしたら、必ず加入しなくてはなりません。

もし、要件を満たしているにも関わらず会社が社員をきちんと加入させなかった場合は、「6か月以下の懲役または50万円以下の罰金」という刑事罰が課されます。さらに、もしも社員が未加入だった場合、最大で2年間までさかのぼって加入しなくてはならず、その期間の支払いを求められることになります。

社員個人に罰などが課されるわけではありませんが、雇用する会社が多大な迷惑を被ることになります。社会人として、きちんと義務を果たしましょう。

複業・副業で社会保険料の増加をさけるためには

複業で社会保険料を増やさないようにするためには、2つの方法が考えられます。

1つは加入要件を満たさないようにすること、もう1つは個人事業で複業をすることです。

それぞれ具体的に説明していきます。

加入条件を満たさない範囲での就業

上記で説明したように、社会保険の加入には条件があります。

それらを満たさない範囲で複業をするのであれば、社会保険料が増加することはありません。

週あたりの労働時間や収入額を計算して、加入条件を満たさないように調整しましょう。

扶養について

家族が社会保険に加入している場合、扶養範囲内で働くという選択肢もあります。

扶養には税制上の扶養と社会保険上の扶養があり、大まかに説明すると以下の表のようになります。

| 金額 | 税制上の扶養 | 社会保険上の扶養 | 所得税の控除(扶養する人) |

| 100万円未満 | 住民税・所得税の支払いなし | 扶養対象 | 配偶者控除の対象 |

| 100万円以上〜103万円以下 | 所得税の支払いが発生 | 扶養対象 | 配偶者控除の対象 |

| 103万円以上〜130万円未満 | 住民税・所得税の支払いが発生 | 扶養対象 | 配偶者特別控除の対象 |

| 130万円以上〜141万円未満 | 住民税・所得税の支払いが発生 | 社会保険の加入義務が発生 | 配偶者特別控除の対象 |

| 141万円以上 | 住民税・所得税の支払いが発生 | 社会保険の加入義務が発生 | 控除対象外 |

社会保険に加入しないように働くためには、どんなに多くとも年収130万円を超えないようにしなくてはなりません。年収額によって税金を払うかどうか、控除の対象になるかどうかも変わりますので、どのくらい働くのか家族と検討する必要があるでしょう。

個人事業を起こす

個人事業主は、個人で国民健康保険や国民年金に加入しますが、会社員としても働いている場合は健康保険と国民健康保険、厚生年金と国民年金の両方同時に加入することはできません。

本業で加入条件を満たしている場合、健康保険・厚生年金の加入は義務となります。

そのため、個人事業での複業であれば新たに国民健康保険・国民年金に加入する必要はなく、本業で加入している社会保険をそのまま続けることになります。

新たに加入しなければ社会保険料は増えませんので、複業をするなら個人事業の方が金銭面では得だと言えるでしょう。

複業・副業での雇用保険と労災保険はどうなる?

複業先でも健康保険や厚生年金保険の加入が必要であることはわかりましたが、労働保険も加入しなければならないのでしょうか。複業と労働保険について説明していきます。

雇用保険は二重加入しない

労働保険のうち、雇用保険は以下の条件を満たした場合に加入します。

- 31日以上引き続き雇用されることが見込まれる具体的には、次のいずれかに該当する場合をいう。

- 期間の定めがなく雇用される場合

- 雇用期間が31日以上である場合

- 雇用契約に更新規定があり、31日未満での雇止めの明示がない場合

- 雇用契約に更新規定はないが同様の雇用契約により雇用された労働者が31日以上雇用された実績がある場合

※雇入時には31日以上雇用されることが見込まれていなくても、その後31日以上雇用されることが見込まれることになったら、その時点から雇用保険の適用となる

- 1週間の所定労働時間が 20 時間以上である

このように、複業をしていて2つ以上の会社と雇用関係がある場合には、主な収入を得ている方のみでの加入となります。健康保険や厚生年金保険のように、両方で加入の義務が生じることはありません。

労働時間はそれぞれの会社で判断されます。合計で20時間を超えていたとしても、それぞれの労働時間が20時間に満たない場合は、加入の対象とはなりません。

労災保険はすべての労働者に対して適用される

雇用保険と違い、労災保険は労働時間や期間の定めなどに関係なく、すべての労働者が対象となります。会社などの事業主は、1人でも労働者を雇っていれば加入する義務があります。

複業が広まりつつある状況において、今までは労災を認定する際の労働負荷や給付金の額を、それぞれの事業所や事業所の賃金ごとに判断していました。これでは、複業をしている人の労働状況が正確に反映されません。

そのため、労災保険のあり方についての検討が進められることになり、2021年9月1日より労働者災害補償保険法が改正されました。これにより、複数事業所での負荷を総合して判断したり、事故が起きていない事業所からの賃金も加味して給付額を決められるようになりました。

複業・副業で法人を設立したら、社会保険料は発生する?

複業で事業を行う際、個人事業主ではなく法人を設立する方も中にはいるかもしれません。

その場合の社会保険の扱いについて説明していきます。

法人は原則社会保険へ加入必須

個人事業ではなく、株式会社や合同会社などの法人を設立した場合、社会保険への加入は必須です。

社員が1人でもいれば加入しなくてはならず、社員が社長である自分1人という場合も対象となります。

法人を設立したら、5日以内に手続きをしなくてはなりません。事業所の所在地を管轄する年金事務所へ「健康保険・厚生年金保険 新規適用届」と「健康保険・厚生年金保険被保険者資格取得届」を提出しましょう。適用届には、会社の登記簿謄本の原本も必要です

役員や従業員に扶養家族がいる場合は、「健康保険 被扶養者(異動)届」も提出しましょう。

個人事業主の場合は、従業員が5人以上になったら加入が必要です。労働保険については、法人か個人かにかかわらず、従業員がいれば加入必須となります。

複業・副業の報酬が役員報酬の場合の社会保険料

複業で法人を設立した場合、収入は会社からの役員報酬という形になります。役員報酬も税制上は給与所得として扱われますので、サラリーマンと同じように社会保険料を払う義務があります。本業での収入と役員報酬の合計額で保険料が決定し、両社で按分して給与から天引されます。

このように正確に保険料を計算するためにも、複業で役員報酬(給与所得)がある場合は、本業の会社を管轄する年金事務所へ「健康保険・厚生年金保険 被保険者所属選択・二以上事業所勤務届」を提出しましょう。

また、法人成りすると社会保険料は個人負担分と会社負担分もコストとして増えるので注意しましょう。

社会保険料以外にもある!複業・副業する際の注意点

複業を行う際、社会保険料の支払い以外にも注意すべきことがあります。働き始める前に、それらについても確認しておきましょう。

社会保険料で複業・副業がバレる可能性がある

ここまでご説明したとおり、条件を満たせば社会保険へ加入しなければなりません。社会保険料が変わるため、それによって複業が会社にバレる可能性があるのです。

社会保険料は、トータルの収入に対して決定され、それを複数の事業所で収入額に応じて按分します。そのため、本来の収入額と社会保険料の額が見合わなくなってしまいます。これは、パートやアルバイトなどで別の会社に雇われる場合でも、自分で法人を設立する場合でも同じです。

社会保険の加入は必須ですので、加入しないという選択肢はありません。本業の会社にバレたくないのであれば、社会保険の加入条件を満たさない範囲で働くか、個人事業主として働くかを検討した方が良いでしょう。法人を設立するのであれば、家族を法人の代表にして役員報酬を受け取るなどの対策を考えなくてはなりません。

>>複業がバレるとどうなるのか、バレない方法について詳しく知りたい方はこちらをご覧ください<<

所得に応じて確定申告が必要

複業をしている場合、以下の条件に当てはまる方は確定申告が必要になります。

- 複業による年間の所得(給与所得、退職所得以外)が20万円を超える場合

- 複業がパートやアルバイトの場合、年間の収入が20万円を超えている場合

複業の場合、「20万円を超えているか」が確定申告が必要かどうかを判断する1つの基準となります。個人事業で収入を得ている場合、売上額から経費を引いた額が20万円を超えていなければ、確定申告をする必要はありません。

複業・副業先の収入からも源泉徴収されている

複業がパートやアルバイトの場合、複業先でも源泉徴収されています。個人事業でも、業務内容によっては源泉徴収されているケースがあり、税金を払い過ぎているときは還付されることがあります。

申告をすれば、翌年の住民税にも反映されます。20万円を超えていないからといって確定申告をしないでいると、実は損をしているかもしれません。どのくらいの収入があるのか、還付される可能性があるのかなどを一度計算してみると良いでしょう。

複数の会社で勤務した場合、労働時間は合算される

雇用されている労働者の健康を守るため、労働基準法によって労働時間が定められています。

この労働時間は1つの会社だけではなく、複数の会社で合算されることをご存知でしょうか。

このことについては、労働基準法第三十八条の中で「事業場を異にする場合においても、労働時間に関する規定の適用については通算する」と明確に記載されています。つまり、本業で制限ギリギリまで働いている状態で、さらに複業で働くということはできないということです。

労働基準法は、社員やパート、アルバイトなど、事業者に雇用されている人が対象です。パートやアルバイトなど雇用契約を結んでの労働を複業にする場合は、労働時間が基準を超えていないかも確認する必要があります。

さいごに

本業であっても複業であっても、条件を満たしていれば社会保険料を支払う必要があります。パートやアルバイトの場合は手続きが必要なので、ごまかさずにきちんと届出をしましょう。法人を設立したら自分で計算しなくてはならないので、その点も忘れないようにしなくてはなりません。

これらの手続き等を怠ると、会社との信頼関係に影響することも考えられます。複業をする際は、それに伴って発生する義務が何かを忘れずに確認しておきましょう。

今すぐ複業をさがす